Канал Кельтнера: определение, правила расчета и торговли

Читать обзор

Канал Кельтнера: определение, правила расчета и торговли

Читать обзор

Range график

Как показывает практика, значительная часть времени на финансовых рынках характеризуется отсутствием ярко выраженного тренда, то есть рынки находятся в состоянии флета. Ввиду этого, наряду с трендовыми стратегиями трейдеру необходимо обладать эффективными инструментами для торговли в условиях бокового движения цены. И в этом плане хорошо себя зарекомендовал график Range Bars, хоть там и есть свои нюансы.

Что такое Range Trading?

Как известно, любой финансовый рынок (акций, товаров, криптовалют или валют) демонстрирует ярко выраженный тренд лишь в 20% случаев. В оставшиеся 80% времени рынок не имеет четкого направления движения вверх или вниз, а консолидируется в определенном ценовом диапазоне (ranges). Такое поведение рынка является нормой и объясняется влиянием различных факторов.

Принцип Парето, или правило 80/20, наглядно иллюстрирует данную закономерность: 20% факторов обуславливают 80% результатов. Это правило применимо ко многим аспектам рыночной динамики и деловой среды в целом.

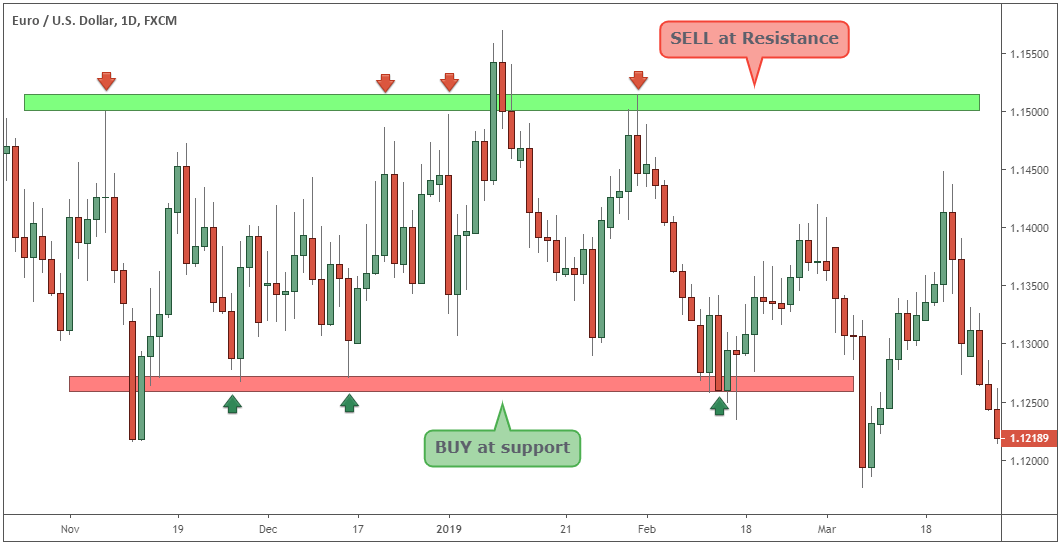

Range Trading – это стратегия, направленная на получение прибыли путем идентификации и эксплуатации ценовых диапазонов.

Ценовой диапазон формируется, когда финансовый инструмент колеблется между двумя уровнями: поддержкой и сопротивлением. Эти уровни представляют собой психологические барьеры, на которых спрос и предложение уравновешиваются, препятствуя дальнейшему движению цены (price) в данном направлении.

При этом Range Trading наиболее эффективен именно в условиях отсутствия ярко выраженного тренда на рынке. Когда наблюдается консолидация ценовых колебаний, то есть цена движется в определенном ограниченном диапазоне, появляется возможность для применения данной стратегии.

Суть диапазонной торговли заключается в открытии позиций на покупку вблизи нижней границы диапазона и на продажу – вблизи верхней. При этом трейдеры ожидают, что цена продолжит двигаться внутри установленных границ и вернется к средним значениям.

Опытные игроки также могут использовать прорывы торгового диапазона как сигнал для открытия сделок. Ведь прорыв может указывать на начало нового тренда и позволяет получить быструю прибыль за счет сильного импульсного движения стоимости актива.

Все-таки для успешной торговли внутри диапазона необходимо определить оптимальную точку входа в рынок. В условиях флета на валютном рынке для этой цели часто применяются индикаторы, позволяющие определить состояния перекупленности и перепроданности рынка, такие как стохастический осциллятор.

Что такое Range Bars?

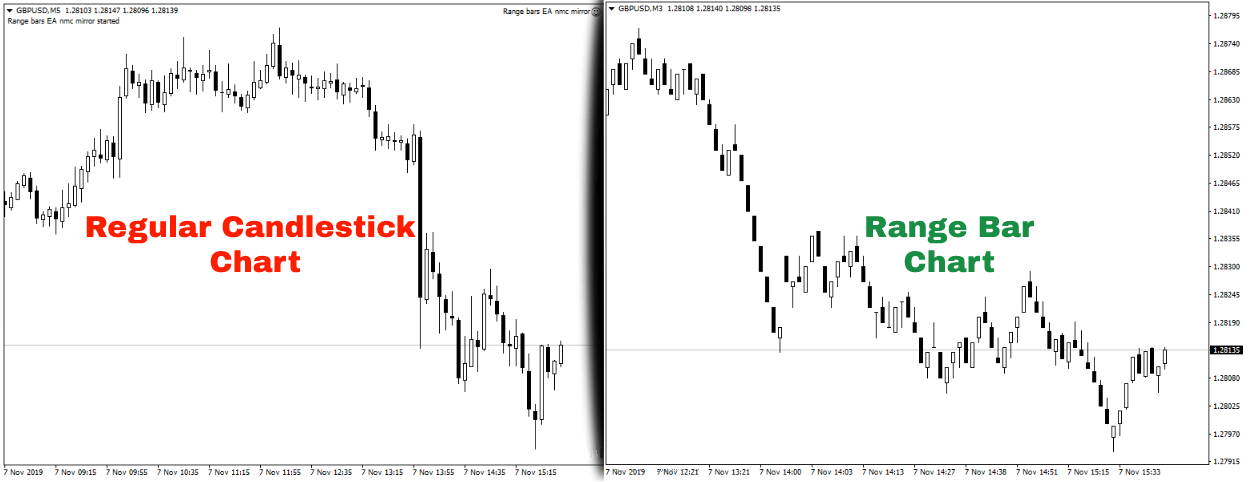

Range Bars представляют собой инновационный тип графика, выступающий хорошей альтернативой традиционным линейным графикам, барам и японским свечам. Несмотря на отличия в визуализации, рендж бары сохраняют возможность проведения полноценного технического анализа.

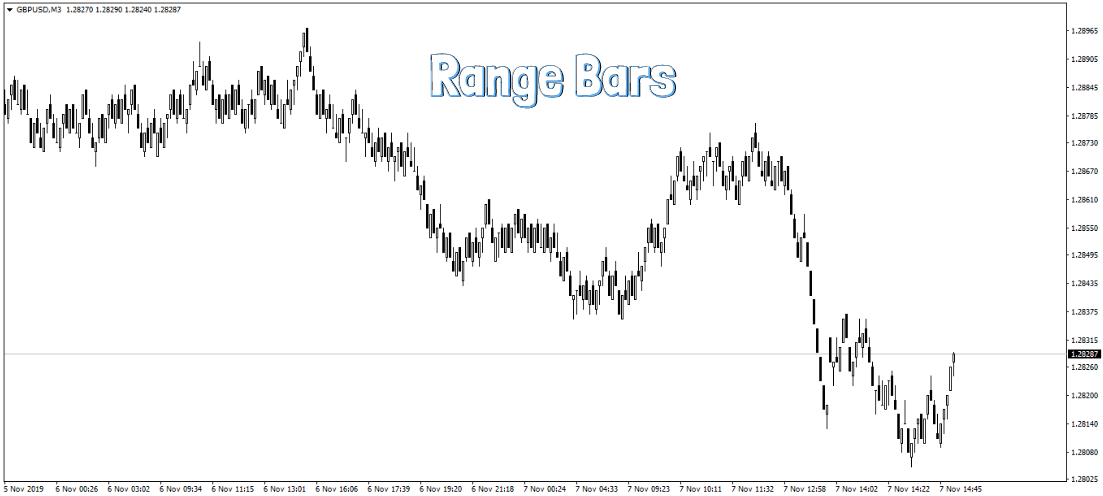

Ключевое отличие Range Bars заключается в том, что они фокусируются исключительно на цене, полностью абстрагируясь от временного фактора. В отличие от time-based графиков, где каждая свеча отображает ценовую активность за фиксированный промежуток времени, рендж бары формируются только при достижении определенного ценового диапазона. И он, будучи установленным непосредственно трейдером, остается неизменным для всех баров на графике.

К примеру, если выбрать диапазон в 50 пунктов, каждый бар будет закрываться только после того, как цена пройдет вверх или вниз на эти самые 50 пунктов. Благодаря этому Range Bars предоставляют более ясную картину ценового движения, не искаженную временными флуктуациями.

При этом Range Bar часто сравнивают с барами Ренко. Оба типа графиков устраняют влияние времени, чтобы лучше выделить тренды. Однако между ними есть существенные различия: бары Ренко формируются только при движении цены в одном направлении, в то время как Range Bars учитывают как восходящие, так и нисходящие движения.

Так что выбор между Range Bars и барами Ренко зависит от индивидуальных торговых стратегий и предпочтений трейдера. Оба типа графиков имеют свои преимущества и могут использоваться как дополнение друг к другу.

Как формируются Range Bars?

Например, трейдер берет для валютной пары EURUSD диапазон в 50 пунктов. Если за три дня цена изменилась следующим образом: с 1.1000 до 1.1040, затем обратно на 1.1000 и снова на 1.1040, будет сформирован один бар, охватывающий диапазон от 1.1000 до 1.1040. Этот бар пока остается открытым, так как цена еще не вышла за пределы заданного диапазона.

Отсутствие временного компонента в построении chart Range Bars позволяет более четко идентифицировать торговые диапазоны. Фокус смещается с временных интервалов на ценовые движения, что может быть полезным для различных стратегий торговли.

Если в продолжение примера цена EUR/USD достигнет уровня 1.1050, то текущий бар закроется, так как стоимость актива превысит верхнюю границу заданного диапазона в 50 пунктов. Одновременно откроется новый бар с ценой открытия 1.1050. И закроется он только тогда, когда цена пройдет еще 50 пунктов.

Кем были разработаны Range Bars?

Инновационный метод построения графиков ценовых баров, известный как Range Bars, был разработан в 1995 году бразильским трейдером Висенте М. Николеллисом-младшим. Возникновение данной методики было продиктовано необходимостью найти эффективный инструмент для анализа (ranging) высоковолатильных рынков, характерных для Сан-Паулу.

Стремясь оптимизировать процесс анализа рыночной динамики, Николеллис предложил исключить временной фактор из традиционного графического представления цены. Такой подход позволил сосредоточить внимание исключительно на ценовых колебаниях, что стало отличительной чертой charts Range Bars.

Впоследствии преимущества данного подхода были по достоинству оценены трейдерами по всему миру, которые все чаще стали отдавать предпочтение именно графикам Range Bars.

Когда Range Bars работают лучше всего?

Применение Range Bars наиболее целесообразно в условиях флетовых рынков или зон консолидации цен. Использование данного типа графиков позволяет существенно снизить уровень рыночного шума и сгладить ценовые движения.

В отличие от традиционных графиков, построенных на временном интервале, где количество баров в течение торговой сессии остается неизменным независимо от рыночной активности, Рендж графики формируют бары в зависимости от величины ценового диапазона. Так, в периоды повышенной волатильности на графике будет наблюдаться большое количество баров, однако их число напрямую зависит от выбранного трейдером размера диапазона. И напротив, в условиях низкой волатильности количество баров будет значительно меньше.

Преимущества Range Bars

Использование Range Bars в торговле предоставляет трейдерам ряд существенных преимуществ, а именно:

- Стандартизированный размер бара: каждый бар имеет одинаковый диапазон цены, что обеспечивает визуальную однородность графика и облегчает анализ.

- Гибкость настроек: размер диапазона может быть адаптирован в соответствии с индивидуальными предпочтениями трейдера и характеристиками торгового инструмента.

- Независимость от временного фактора: рендж бары не привязаны к фиксированным временным интервалам, что позволяет сосредоточиться исключительно на динамике цены.

- Ясная визуализация уровней: уровни поддержки и сопротивления на графиках с Range Bars выражены более четко, что упрощает идентификацию потенциальных зон разворота.

- Оптимизация принятия торговых решений: рендж бары служат эффективным инструментом для определения оптимальных моментов входа в рынок и выхода из позиции.

- Эффективность в сочетании с другими индикаторами: отсутствие временной привязки делает Range Bars совместимыми с широким спектром технических индикаторов, повышая точность анализа рынка.

Лучшая стратегия торговли во флете на Форекс

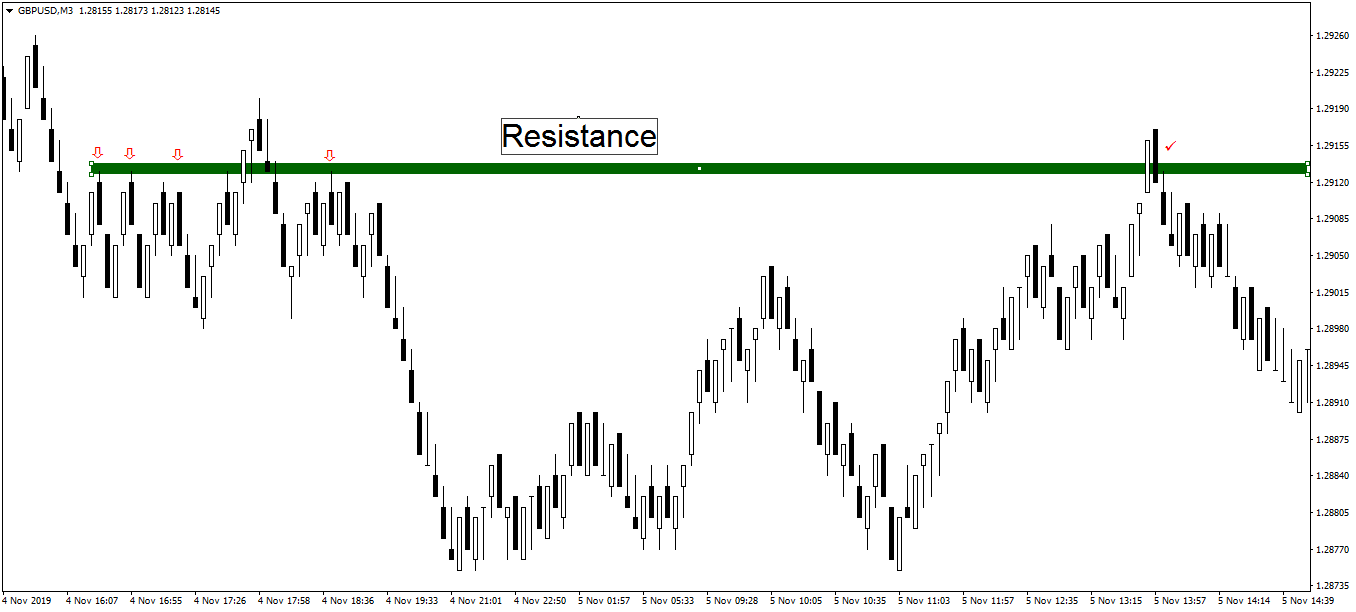

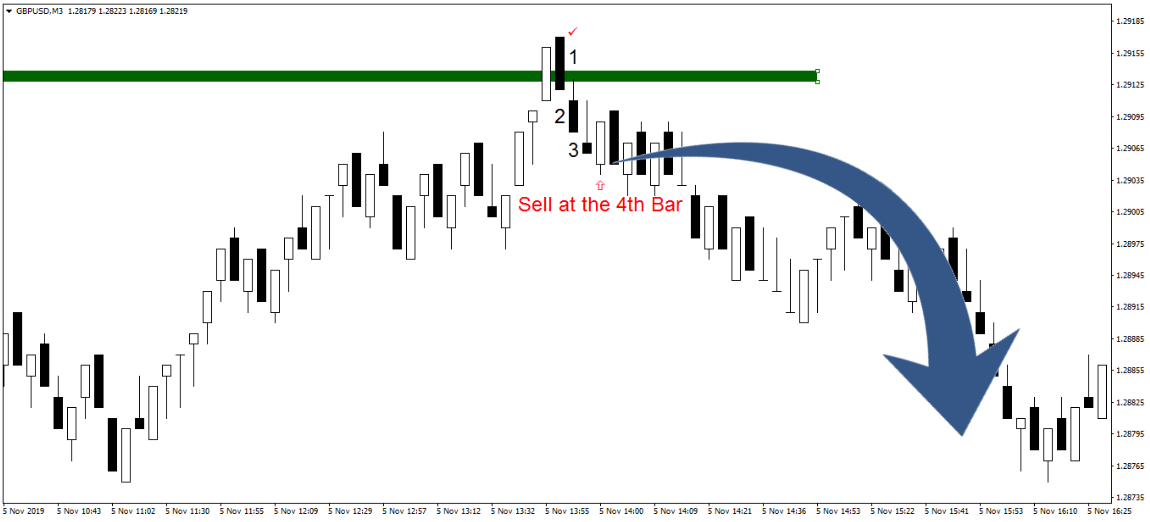

Стратегия торговли, основанная на индикаторе Range Bars, позволяет эффективно определять уровни поддержки и сопротивления в условиях флета на валютном рынке. А использование фиксированного размера бара в 5 пунктов обеспечивает высокую точность анализа ценовых движений.

Суть же стратегии заключается в следующем. После идентификации уровня сопротивления трейдер ожидает повторного тестирования ценой этой значимой отметки. И только когда закроется четвертый бар, это будет последним ключевым сигналом к открытию новой позиции в направлении предполагаемого прорыва.

Для минимизации потенциальных убытков рекомендуется устанавливать защитный стоп-лосс за пределами первого бара, что позволит ограничить возможные потери в случае неблагоприятного развития событий.

Как построить Range графики

В отличие от традиционных баров или свечей, каждый бар на Range-графике формируется по строго определенным правилам:

- Формирование бара: новый бар появляется только после того, как цена актива преодолевает определенный заранее заданный ценовой уровень, временной фактор при этом не учитывается.

- Открытие бара: цена открытия следующего бара всегда устанавливается за пределами экстремумов предыдущего бара (выше максимума или ниже минимума).

- Закрытие бара: цена закрытия бара совпадает с одним из его экстремумов: либо с максимальным, либо с минимальным значением.

Такой подход позволяет эффективно анализировать волатильность рынка. В периоды консолидации, когда цены двигаются в узком диапазоне, количество баров на графике будет относительно небольшим. И напротив, в периоды ярко выраженного тренда, сопровождающиеся большими ценовыми колебаниями, число баров существенно увеличится.

Примеры чтения футпринта на Range графике

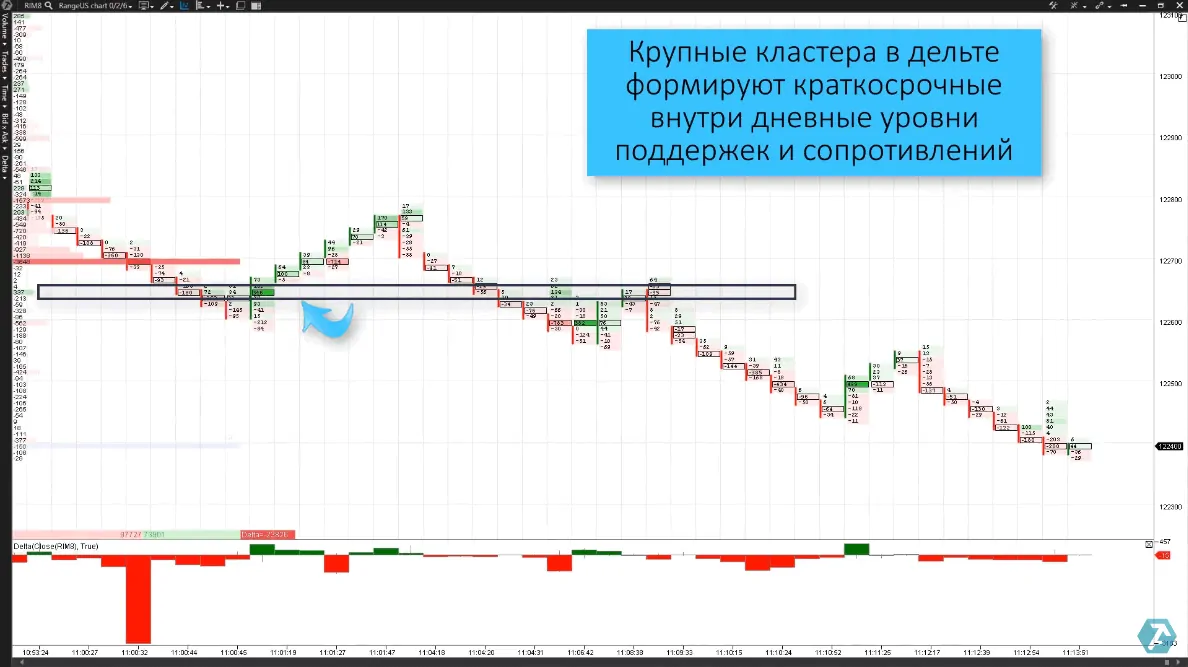

Использование Range-графика с параметрами 2/6 позволяет эффективно разделять трендовые движения и разворотные свечи. Параллельно с этим, настройка кластерного графика по дельте дает возможность детально отслеживать активность продавцов и покупателей и не пропустить ключевых моментов.

Как правило, надежный сигнал о развороте рынка дает преобладание агрессивных продавцов в сформировавшейся разворотной свече. Особенно явным это становится после нескольких неудачных попыток покупателей перехватить инициативу.

Вообще, типичный сценарий разворота выглядит следующим образом: после серии агрессивных покупок (ярко выраженные зеленые кластеры), которые не привели к росту цены, формируется свеча, закрывающаяся ниже уровня этих покупок. Такой паттерн свидетельствует о том, что покупатели оказались в ловушке, и дальнейшего снижения цены уже не избежать.

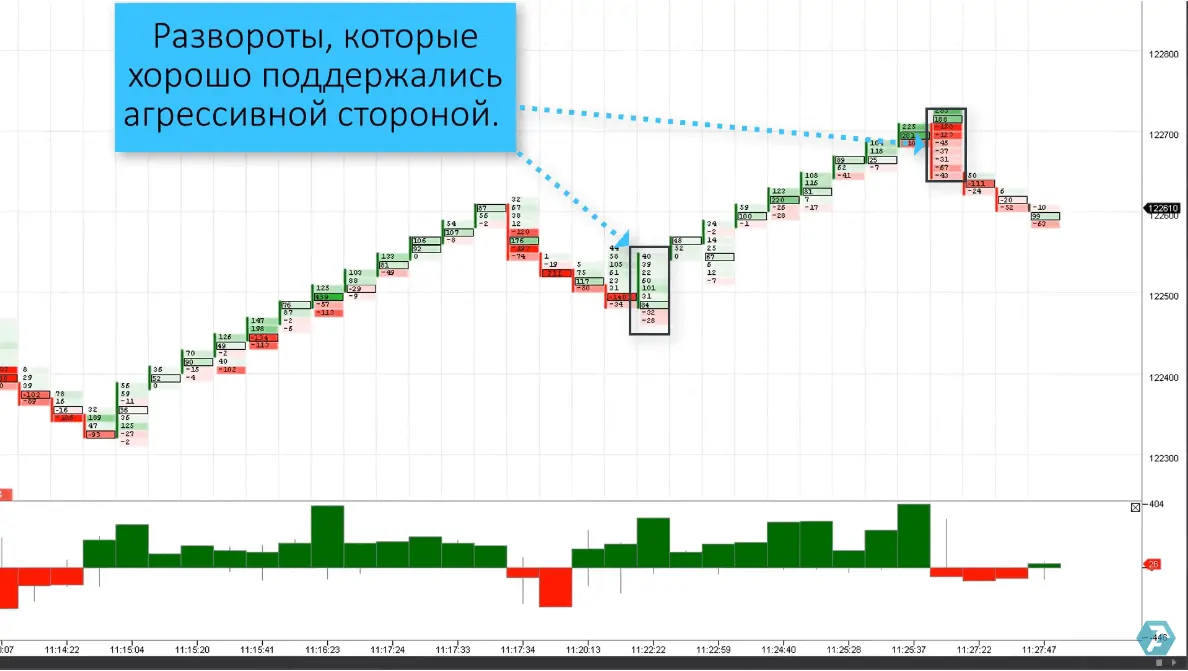

На графике 2 представлен пример разворота, который получил сильную поддержку со стороны продавцов. Их агрессивные действия быстро привели к снижению котировки.

На графике 3 показана ситуация, когда предпринятые попытки развернуть рынок вверх оказались безуспешными. Недостаточная активность покупателей и встречное давление продавцов не позволили им изменить существующую тенденцию.

На следующем графике отчетливо видно, как крупные кластеры, формирующиеся в периоды повышенной волатильности, выступают в роли краткосрочных уровней поддержки и сопротивления в рамках внутридневной торговли.

Далее стоит перейти к графику 5. Здесь наблюдаются сразу 2 типа разворотов:

- Неустойчивый разворот. Представляет собой попытку продавцов прервать формирующееся восходящее движение. Характерной особенностью является наличие покупательских ордеров, свидетельствующих о борьбе между участниками рынка.

- Устойчивые развороты. Отличаются более выраженной реакцией продавцов, что позволяет им успешно изменить направление тренда.

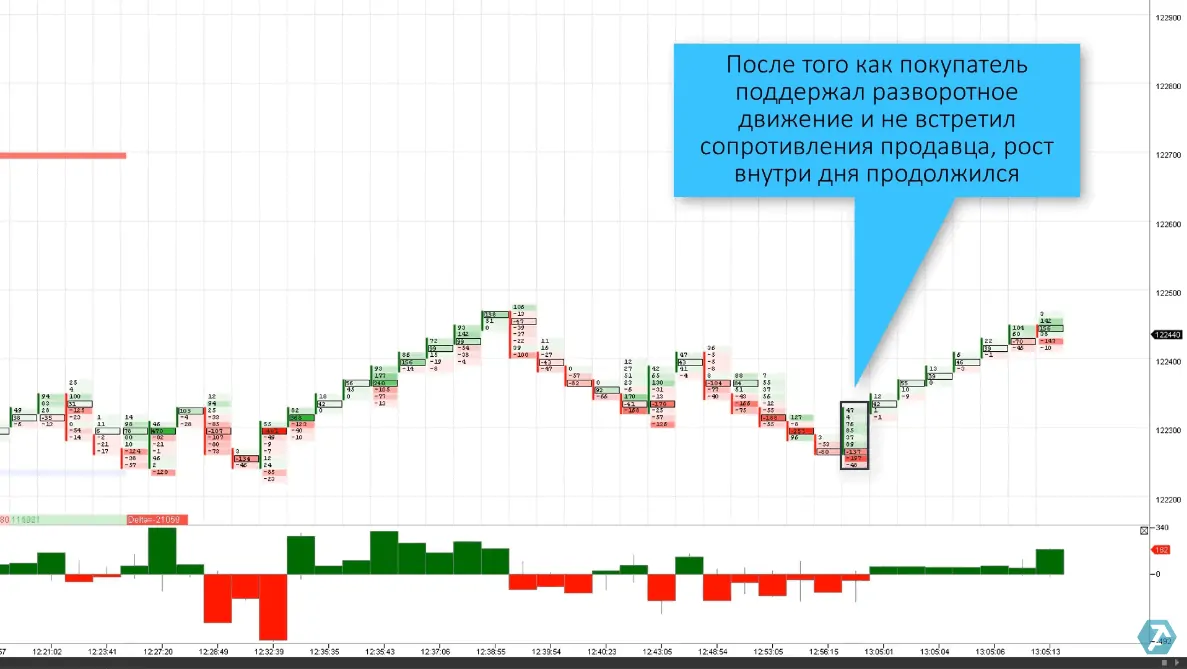

При анализе футпринта главное учитывать общий контекст рынка. В условиях консолидации, когда цена движется в узком диапазоне, трендовые модели не особо эффективны, а развороты – менее вероятны. В таких ситуациях рекомендуется ожидать выхода цены за границы диапазона, что может сигнализировать о новом балансе спроса и предложения. Зато вот в периоды дисбаланса на рынке трендовые модели показывают себя наилучшим образом.

На графике объемов 7 наблюдается асимметрия в поведении продавцов и покупателей. Продавцы более решительно поддерживают нисходящие движения, в то время как покупатели проявляют меньшую активность при поддержке восходящих импульсов.

Если же покупатели успешно инициируют разворот и не столкнуться с противодействием со стороны продавцов, это позволит продолжить внутридневной рост.

Канал Кельтнера: определение, правила расчета и торговли

Читать обзор

Канал Кельтнера: определение, правила расчета и торговли

Читать обзор

Свечной паттерн Бычья Харами: определение, критерии, правила торговли

Читать обзор

Свечной паттерн Бычья Харами: определение, критерии, правила торговли

Читать обзор

Индекс Армса: определение, формула расчета и применение

Читать обзор

Индекс Армса: определение, формула расчета и применение

Читать обзор

Индикатор Half Trend: понятие, применение в торговле

Читать обзор

Индикатор Half Trend: понятие, применение в торговле

Читать обзор

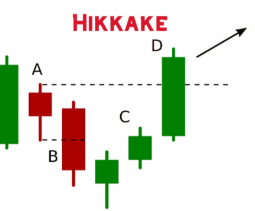

Паттерн Hikkake: описание, характеристики, правила торговли

Читать обзор

Паттерн Hikkake: описание, характеристики, правила торговли

Читать обзор

Индикатор Моментум: описание, настройка, торговля

Читать обзор

Индикатор Моментум: описание, настройка, торговля

Читать обзор

Индикатор Trix: определение, установка, настройка, торговля

Читать обзор

Индикатор Trix: определение, установка, настройка, торговля

Читать обзор

Гармонические паттерны: определение, виды, торговля

Читать обзор

Гармонические паттерны: определение, виды, торговля

Читать обзор