Торговая система Джесси Ливермора — правила и принципы

Читать обзор

Торговая система Джесси Ливермора — правила и принципы

Читать обзор

Риск менеджмент в трейдинге

Риск-менеджмент в трейдинге – это комплекс мер, направленных на минимизацию потенциальных убытков при торговле на финансовых рынках. Однако, несмотря на кажущуюся очевидность, многие трейдеры пренебрегают этим важным аспектом своей деятельности, что приводит к непредсказуемым результатам. Правильное же применение инструментов риск-менеджмента позволяет игрокам сохранить капитал и увеличить вероятность получения прибыли.

Какие бывают риски?

Профессиональные трейдеры выделяют несколько ключевых типов рисков, которые необходимо учитывать при осуществлении торговых операций на бирже:

- Рыночный риск. Этот тип риска напрямую связан с волатильностью финансовых инструментов. Ведь постоянные колебания котировки выбранного актива могут привести к тому, что цена уйдет в направлении, противоположном открытой трейдером позиции. Эффективное же управление рыночным риском позволяет существенно ограничить потенциально возможные убытки.

- Валютный риск. Несмотря на то, что валютный риск, как может показаться на первый взгляд, не связан непосредственно с ценой базового актива, изменения курсов основных валют оказывают существенное влияние на котировки. В результате игрок может столкнуться с ситуацией, когда стоимость выбранного торгового инструмента по итогу курсовых колебаний внезапно изменится в невыгодном для него направлении. К примеру, при торговле драгоценными металлами или акциями зарубежных организаций изменение курса доллара по отношению к рублю может привести к снижению привлекательности покупки этих активов за национальную валюту.

- Риск, связанный с компанией-эмитентом. Трейдеры получают доступ к финансовым рынкам через брокеров, поэтому надежность выбранной брокерской площадки тоже играет в трейдинге важную роль. Финансовые трудности посредника или недобросовестное исполнение им своих обязательств могут спровоцировать значительные расходы. Кроме того, к этому типу риска можно отнести вероятность банкротства или делистинга эмитента ценных бумаг, приобретаемых трейдером.

Тем не менее, систематический подход к управлению рисками позволяет минимизировать потенциальные финансовые потери, связанные с неблагоприятными рыночными событиями.

Риск-менеджмент в реальном биржевом трейдинге

В контексте реальной биржевой торговли для начинающих трейдеров крайне важно применять комплексный подход к управлению рисками. Сочетание различных методов позволяет минимизировать потенциальные потери и создать надежную основу для получения стабильной прибыли.

Управление объемом позиций

Управление объемом позиций является одним из ключевых инструментов риск-менеджмента, тесно связанным со стратегиями управления капиталом. Цель данного метода – определить оптимальный размер позиции, который позволит ограничить потенциальные убытки в случае неблагоприятного развития событий.

Несмотря на определенную схожесть, управление объемом позиций и управление капиталом преследуют разные цели. В то время как первое направлено на минимизацию рисков, второе – на максимизацию прибыли за счет эффективного использования имеющихся средств. Особенно это различие становится очевидным на высокорисковых рынках, таких как срочный рынок, где потенциальные прибыли и убытки значительно выше.

Для определения оптимального объема позиции необходимо учитывать два основных параметра:

- Доля капитала, выделяемая на сделку. Лучше не использовать в одной торговой операции больше 30% от имеющейся на счете суммы. Это простое правило поможет избежать значительных потерь.

- Размер допустимого риска. Опытные трейдеры рекомендуют ограничивать риск по одной сделке в пределах 0,5-3% от общего капитала. При этом чем больше имеющаяся на счете сумма, тем ниже этот показатель. Превышение уровня риска в 3% делает торговлю более агрессивной и существенно повышает вероятность значительных потерь.

Именно на основе указанных параметров и рассчитывается допустимый объем ордера по выбранному финансовому инструменту. Для удобства расчетов можно составить простую таблицу, в которую будут вноситься все необходимые данные. Это позволит правильно оценить риски и принимать взвешенные решения.

Диверсификация портфеля

Применение рассмотренной методики позволяет эффективно снизить влияние рыночных рисков на инвестиции. Однако она не обеспечивает достаточной защиты от валютных колебаний. Для комплексного управления рисками рекомендуется применять стратегию диверсификации инвестиционного портфеля.

Диверсификация предполагает распределение инвестиций между различными финансовыми инструментами. Хорошим вариантом будет формирование портфеля из активов, принадлежащих к разным классам и секторам экономики. Например, вложиться в акции энергетических и транспортных компаний. При этом необходимо учитывать коэффициент корреляции между ценами выбранных активов, стремясь минимизировать его значение. Корреляция отражает степень взаимосвязи между стоимостью различных акций. И чем ниже ее значение, тем меньше шанс реализации общих рисков портфеля, поскольку убытки по одному активу могут просто компенсироваться прибылью по другому.

Однако важно отметить, что диверсификация не снимает ограничений на сумму капитала, участвующего в сделках, и не изменяет допустимый уровень риска по отдельной торговой операции. Однако за счет распределения инвестиций между несколькими активами трейдер может снизить общую волатильность портфеля и повысить его устойчивость к неблагоприятным рыночным событиям. При этом необходимо обеспечить достаточный объем капитала для осуществления операций с каждым из выбранных инструментов.

Правильная диверсификация – не просто случайное распределение средств. Это процесс, требующий глубокого анализа и хорошего понимания рынка. Благо, существует множество формул и моделей, которые могут помочь инвестору рассчитать оптимальную структуру портфеля.

Хеджирование рисков

Хеджирование представляет собой стратегию управления портфелем, направленную на минимизацию потенциальных убытков в случае неблагоприятного развития рыночной ситуации. Его суть заключается в создании такой комбинации активов, которая позволит либо ограничить уровень потерь, либо получить прибыль даже при наступлении нежелательных событий.

При этом для начинающих трейдеров, осваивающих еще только азы торговли на финансовых рынках, приоритетной задачей все же будет овладение инструментами риск-менеджмента на уровне отдельных сделок. Мастерство составления хеджированных портфелей требует более глубокого понимания рыночных механизмов и развития соответствующих навыков. Диверсификация и хеджирование являются более сложными темами, которые целесообразно изучать только после того, как риск-менеджмент станет неотъемлемой частью торговой системы и психологического настроя трейдера.

Какие параметры надо учитывать?

Цель любой стратегии – минимизировать потенциальные потери и предотвратить ликвидацию позиции. Установив жесткий лимит на допустимые убытки, трейдер создает психологически комфортную среду для принятия торговых решений. Фиксированный размер стоп-лосса позволяет игроку заранее определить максимальные потенциальные потери по каждой сделке, тем самым исключая неожиданные и значительные финансовые расходы.

При этом для достижения стабильных результатов стратегически важно применять единый подход ко всем биржевым операциям. Стандартизация торговых правил позволяет исключить субъективность в принятии решений и минимизировать влияние эмоциональных факторов на эффективность торговли, снижая ее убыточность.

Риск на сделку

Риск на сделку в trading – это ключевой параметр в управлении капиталом при торговле на финансовых рынках. Он определяет максимальную сумму, которую трейдер готов потерять в одной сделке.

Так, для начинающих игроков рекомендуется устанавливать риск на сделку не более 2% от общего депозита. Например, при общем банке в 100 долларов максимальная потеря от финансовой операции не должна превышать 2 долларов. Такой подход обеспечивает достаточный запас прочности капиталу трейдера, сохраняя деньги для обучения и тестирования торговых стратегий, а также минимизируя потенциальные убытки.

Однако важно понимать, что уровень стоп-лосса при этом не обязательно устанавливать исключительно на основе процентного соотношения к депозиту. Он должен размещаться в точке, где торговый сигнал однозначно опровергается ценовым движением. Ведь цель стоп-лосса – ограничить потенциальные убытки в случае, если прогноз не оправдается.

Если же дополнительно еще и уменьшить объем сделки, трейдер получит возможность устанавливать более дальние стоп-лоссы, что повысит вероятность достижения целевой прибыли.

Риск на депозит

Управление рисками депозита тоже является одним из основных аспектов успешной торговой деятельности. Оно позволяет трейдеру сохранять рациональность в принятии решений, то есть, не уйти в тильт, и минимизировать потенциальные убытки.

Тильт — эмоциональное состояние, при котором трейдер, стремясь компенсировать предыдущие потери, совершает импульсивные и необдуманные сделки. Это часто приводит к значительным убыткам и даже полной утрате депозита.

Для предотвращения тильта рекомендуется устанавливать заранее определенный лимит потерь на день. Оптимальным считается ограничение убытков в 5% от депозита. Однако выбор конкретного значения зависит от индивидуальной торговой стратегии и уровня опыта трейдера. Новичкам рекомендуется начинать с более консервативного подхода и устанавливать лимит в 10% или менее.

После достижения установленного лимита потерь необходимо прервать торговую сессию. Несмотря на желание отыграться, продолжение торговли в таком состоянии повышает вероятность дальнейших убытков. Вместо этого рекомендуется сделать паузу, проанализировать свои действия, отдохнуть и сменить обстановку.

Дисциплинированное соблюдение правил управления рисками позволяет трейдеру сохранять долгосрочную прибыльность. Рынок предоставляет множество возможностей для заработка, и временная остановка торговли не означает упущенную выгоду. Напротив, это позволяет трейдеру подойти к следующим сделкам с ясной головой и повысить шансы на успех.

Как работает управление рисками?

Процесс управления рисками, как правило, включает в себя пять последовательных этапов: идентификацию объектов риска, выявление рисков, оценку рисков, разработку стратегии и мониторинг. При этом последовательность и содержание этих шагов могут варьироваться в зависимости от специфики конкретной ситуации

Определение объектов риска

Первый этап предполагает четкое определение ключевых целей. И, как правило, они тесно связаны с уровнем допустимого риска, характерным для организации или отдельного лица. Иными словами, на данном этапе формируется риск-аппетит, определяющий границы приемлемого риска.

Определение рисков

На втором этапе осуществляется систематический поиск и идентификация потенциальных рисков. Целью данного шага является создание исчерпывающего перечня событий, которые могут привести к негативным последствиям. В бизнес-среде этот процесс часто включает в себя углубленный анализ, охватывающий не только финансовые, но и другие виды рисков.

Оценка рисков

После выявления рисков проводится их количественная и качественная оценка. Таким образом оценивается вероятность возникновения каждой возможной проблемы и потенциальные последствия ее реализации. На основе же полученных данных риски ранжируются по степени значимости, что позволяет определить приоритеты при разработке мер реагирования.

Определение стратегии

На этом этапе разрабатываются стратегии реагирования на каждый идентифицированный риск с учетом его значимости. Определяются конкретные меры, которые необходимо предпринять в случае реализации риска.

Мониторинг

Заключительный этап управления рисками заключается в непрерывном мониторинге и контроле эффективности выбранных мер. Регулярный сбор и анализ данных позволяют отслеживать изменения в риск-профиле организации, своевременно выявлять возможные проблемы и корректировать существующую стратегию управления рисками.

Торговая система Джесси Ливермора — правила и принципы

Читать обзор

Торговая система Джесси Ливермора — правила и принципы

Читать обзор

Что такое маржин колл на рынке

Читать обзор

Что такое маржин колл на рынке

Читать обзор

Что такое индекс страха и жадности

Читать обзор

Что такое индекс страха и жадности

Читать обзор

Как платить налоги с криптовалют в России организациям, ИП, самозанятым и физическим лицам

Читать обзор

Как платить налоги с криптовалют в России организациям, ИП, самозанятым и физическим лицам

Читать обзор

Фронтраннинг на бирже: разбор понятия, типы и примеры

Читать обзор

Фронтраннинг на бирже: разбор понятия, типы и примеры

Читать обзор

Сетап в трейдинге — определение основные характеристики, применение в торгах

Читать обзор

Сетап в трейдинге — определение основные характеристики, применение в торгах

Читать обзор

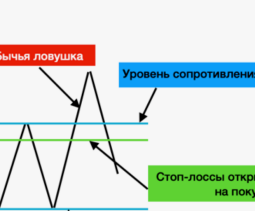

Бычья ловушка в биржевой торговле — как распознать и избежать

Читать обзор

Бычья ловушка в биржевой торговле — как распознать и избежать

Читать обзор

Хешрейт биткоина — от чего зависит и на что влияет

Читать обзор

Хешрейт биткоина — от чего зависит и на что влияет

Читать обзор