Торговая система Джесси Ливермора — правила и принципы

Читать обзор

Торговая система Джесси Ливермора — правила и принципы

Читать обзор

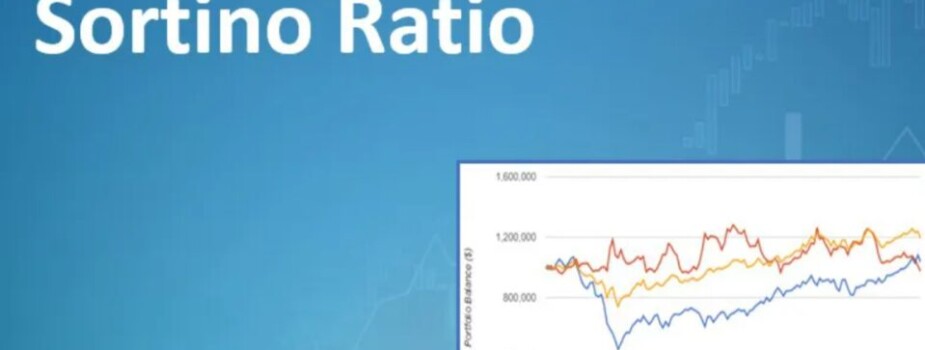

Коэффициент Сортино — что это такое, как рассчитать и интерпретировать результат

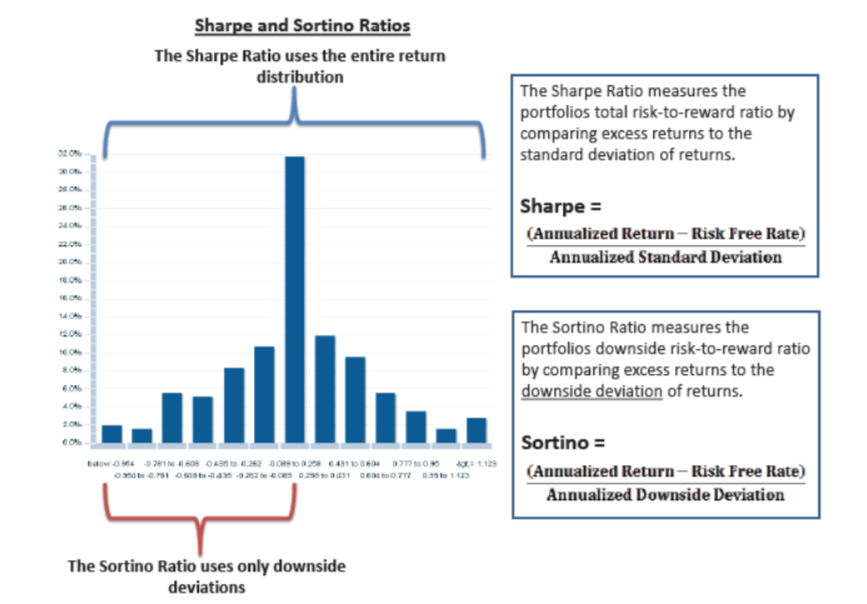

Коэффициент Сортино представляет эффективный инструмент выбора фонда, обеспечивающий оптимальное соотношение риск/доходность. Параметр разработан для оценки эффективности инвестиций и стратегий. Принцип работы аналогичен коэффициенту Шарпа, только в оценке используется показатель «волатильности вниз».

Этот параметр рассчитывают на основе минимального уровня доходности портфеля (MAR).

Описание Sortino Ratio

В 1990-х Фрэнк Сортино разработал интерпретацию коэффициента Шарпа, основанного на теории Марковица.

Sortino Ratio определяет будущую доходность случайной величиной, а риск — дисперсия исторических котировок актива. Параметры разделяются, что позволяет сравнивать портфели.

Сортино предлагает вычесть минимальный приемлемый уровень доходности (MAR) из общей. Если показатель отрицательный, то портфель убыточный.

Sortino Ratio учитывает только нисходящую волатильность, исключая положительную. Это позволяет снизить отклонение расчетного риска от реального.

При вычислении полудисперсии из MAR отнимается прибыльность актива за определенный период времени. Если результат отрицательный, то в таблице должны ставить ноль, если положительный — фактическое значение. Затем ведется расчет по формуле стандартного отклонения.

Sortino Ratio исключает колебания стоимости портфеля в благоприятные периоды и позволяет детально оценить профиль инвестиций. Однако такой подход маскирует активы с повышенным риском.

Формула

Цель вычисления коэффициента Сортино — это оценка потенциальной прибыльности инвестиций. Для расчета используют данные о доходности открытых и интервальных фондов за 3 года.

Значение коэффициента вычисляют по формуле для каждого календарного месяца:

SortinoR = (fundy – r) / σ’, где

- fundy — доходность за весь период;

- r — процентная ставка по депозитам;

- σ’ — стандартное отклонение отрицательной прибыльности за 36 мес без учета положительной.

Чем выше Sortino Ratio, тем эффективнее управление фондом.

При расчете учитываются только негативные изменения рыночных цен. Значения коэффициента Сортино используется для оценки работы портфельных менеджеров и сравнения активов.

Доходность можно посчитать на основе прогнозов, но большинство инвесторов предпочитают анализировать исторические результаты. Ожидаемая прибыль будет точнее, если подтверждена статистическими данными.

Значения показателя Sortino

Сортино — это инструмент сравнения двух портфелей с равной доходностью. Один получает доход за счет рискованных стратегий, другой — применяет продвинутые стратегии.

Если остальные условия одинаковы, то активы с высоким Sortino Ratio представляют больший интерес для инвестиций.

Оптимальный коэффициент — 1+ (выше 100%). Это значение указывает на эффективность управления капиталами.

Когда Sortino Ratio составляет от 0-1 (до 100%), то портфель имеет высокий уровень риска. Но иногда прибыль отдельных вложений бывает больше, чем у фонда.

Если значение параметра ниже нуля, то в портфеле находятся много убыточных акций. Даже у популярных крупных фондов иногда бывает отрицательные показатели Шарпа и Сортино.

Ограничения и область применения

Для оценки акций, фьючерсов, опционов, паевых инвестиционных фондов, стратегий и торговых роботов, а также портфелей применяется Sortino Ratio. Для сравнения активов дивиденды добавляются к доходам от котировок.

Коэффициент Сортино не подходит для смешанных портфелей с облигациями из-за низкой волатильности и специфических рисков. Также со временем отрицательные отличия цен сглаживаются, что снижает применимость инструмента. За пределами 3 лет для оценки рисков и прибыльности лучше использовать коэффициент Шарпа.

Инструменты для оценки доходности (Sharpe, Taynor и Sortino) основаны на исторических данных и не означают гарантий будущего поведение рынка.

Недооцененные акции имеют меньший риск и большую доходность. При выборе ценных бумаг необходимо опираться на фундаментальную оценку и проверять портфели коэффициентами Шарпа, Сортино и бэк-тестами.

Высокий Sortino Ratio предпочтительнее, так как показывает большую отдачу на единицу риска. Инструмент можно использовать для оценки активов, акций, индексов и криптовалют.

Управляющие фондами или портфелем обычно учитывают коэффициент Сортино для простого объяснения рисков инвесторам.

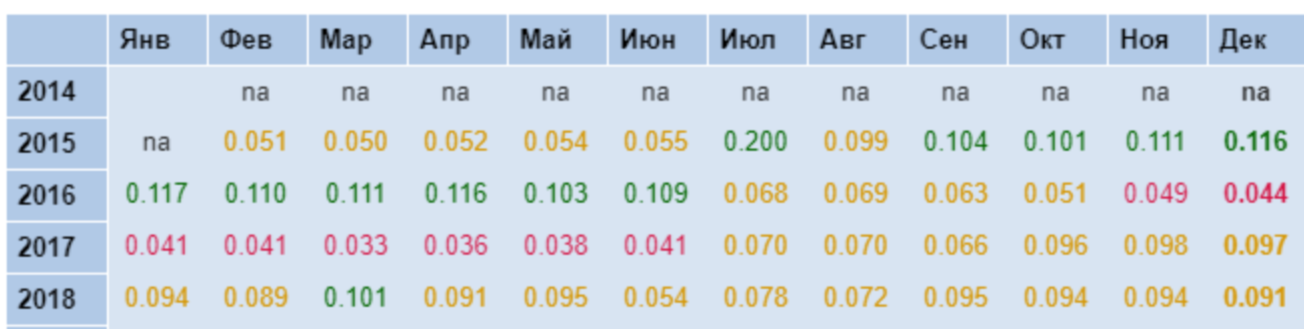

Алгоритм расчета

Вычисления на примере акций Сбербанка и Yandex за годовой период с месячным интервалом.

В качестве значений минимальной доходности считают облигации федзайма со сроком погашения 3 года и доходностью 7% годовых (0,58% в мес).

Этапы расчета:

- Исторические котировки акций выгружают в таблицу Excel.

- Фактические доходности акций рассчитывают за каждый месяц вычитанием котировки предыдущего из последующего и деления на предшествующее значение.

- Средние значения нормы прибыльности акций: Сбербанк — 4%, Yandex — 5,93%.

- Риск определяют вычитаниям доходности акций из MAR и присвоения «0» отрицательным значениям. Значения столбца возводят в степень «2», определяют среднее отклонение (с учетом нулевых значений) и извлекают квадратный корень*. Риск акций Сбербанка по Sortino — 4,23, а Yandex — 4,15.

- Sortino Ratio вычисляют делением на риск средней доходности акций без MAR. Результат для Сбера — 0,81, Yandex — 1,29.

Коэффициент Сортино выше, чем Шарпа, несмотря на одинаковые показатели доходности активов. Это связано с тем, что Sortino Ratio в оценке риска учитывает только падения котировок.

Примеры расчета

Рассмотрим гипотетическую торговую стратегию.

Результаты инвестиций по годам составили: 2%, 1%, -1%, 18%, 8%, -2%, 1%, -1%. Целевая прибыльность — 0%.

Для расчета коэффициента Сортино необходимо найти средний годовой результат (3,25%), вычислить разницу с планируемой доходностью (3,25%) и найти дисперсию (0,866%).

Sortino Ratio по формуле: 3,25% / 0,866% = 3,75. Коэффициент Шарпа для рассматриваемых данных — 0,52. Это факт указывает на сильный положительный выброс.

Рассмотрим два портфеля: первый с доходностью/риском 20/18%, второй — 7/1,25%. Безрисковая прибыльность составляет 3%. Рациональный инвестор выберет первый портфель с более высоким значением коэффициента Сортино.

Пример: фонд X приносит 12% годовой прибыли с отклонением до 10%, а Y — 10%, со снижением к 7%. Безрисковая ставка равна 2,5%.

Коэффициент Сортино для X: (12% — 2,5%) / 10% = 0,95. Фонд Y— (10% — 2,5%) / 7% = 1,07. Компания X зарабатывает на 2% больше в год, но с большим риском. Поэтому фонд Y является лучшим выбором.

Чтобы посчитать ожидаемую прибыль, инвесторы могут использовать коэффициент Сортино. Но необходимо быть последовательными в выборе типа доходности портфеля.

Торговая система Джесси Ливермора — правила и принципы

Читать обзор

Торговая система Джесси Ливермора — правила и принципы

Читать обзор

Что такое маржин колл на рынке

Читать обзор

Что такое маржин колл на рынке

Читать обзор

Что такое индекс страха и жадности

Читать обзор

Что такое индекс страха и жадности

Читать обзор

Как платить налоги с криптовалют в России организациям, ИП, самозанятым и физическим лицам

Читать обзор

Как платить налоги с криптовалют в России организациям, ИП, самозанятым и физическим лицам

Читать обзор

Фронтраннинг на бирже: разбор понятия, типы и примеры

Читать обзор

Фронтраннинг на бирже: разбор понятия, типы и примеры

Читать обзор

Сетап в трейдинге — определение основные характеристики, применение в торгах

Читать обзор

Сетап в трейдинге — определение основные характеристики, применение в торгах

Читать обзор

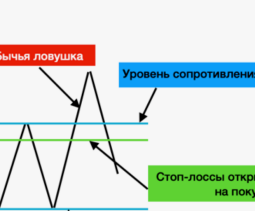

Бычья ловушка в биржевой торговле — как распознать и избежать

Читать обзор

Бычья ловушка в биржевой торговле — как распознать и избежать

Читать обзор

Хешрейт биткоина — от чего зависит и на что влияет

Читать обзор

Хешрейт биткоина — от чего зависит и на что влияет

Читать обзор