Что такое индекс страха и жадности

Читать обзор

Что такое индекс страха и жадности

Читать обзор

Финансовая биржа — что это, функции, как торговать

Биржа предполагает обмен какими-либо активами, фактически является организатором торгов. Первые биржи, которые ранее представляли собой место, где собирались торговцы того времени, появились на рубеже 12-13 веков в крупнейших портовых городах, Венеции и Генуе. В наши дни под финансовой биржей понимают торговую площадку, которая выступает связующим звеном между покупателями и продавцами активов. Клиентами бирж являются как частные инвесторы (физические лица), так и институциональные игроки (компании, фонды).

Что такое биржа

Биржа подразумевает наличие централизованной площадки для торгов. Она обеспечивает надежность и безопасность проведения транзакций, выступает посредником между трейдерами. Финансовые биржи функционируют в плотной связке с другими профессиональными участниками рынка ценных бумаг: клиринговыми центрами, расчетными депозитариями, реестродержателями.

Зачем нужна торговая площадка и какие ее основные функции

Биржа не только организует торги, но и устанавливает определенные правила. Например, Московская фондовая биржа нередко вводит дискретный режим торгов, вместо обычного при падении стоимости актива более чем на 20 % в течение 10 минут. Этот пример иллюстрирует функцию регулирования рынка и поддержания адекватной цены актива.

Финансовые биржи предоставляют определенные гарантии покупателям и продавцам, принимая нейтральную сторону в случае конфликта.

Виды бирж

В самом первоначальном виде существовали только сырьевые или товарные биржи. Купцы приходили в здание биржи и обменивались контрактами на поставку тех или иных товаров. В настоящее время различают множество видов, среди которых наибольшую популярность имеют фондовые биржи. Не менее известны криптовалютные биржи, которые набирают все больше и больше клиентов. Эта классификация основана по типу обращающихся активов на площадке.

Фондовые

Фондовые биржи специализируются на торговле базовыми активами, среди которых наиболее известны акции и облигации. Здесь же можно встретить и производные финансовые инструменты.

Срочные

На срочных биржах инвесторы могут приобрести следующие инструменты: опционы, фьючерсы, форвардные контракты. Часто эти услуги предоставляются и на фондовых биржах, разделение присутствует не всегда.

Товарные

Товарные биржи представляют собой оптовый рынок определенных товаров. Обычно там реализуются сырьевые активы (нефть, газ) и драгоценные металлы (золото, серебро, палладий).

Реже встречаются сельскохозяйственные культуры (пшеница, рожь, рис). Есть и узкоспециализированные товарные биржи, например, Лондонская биржа металлов или Нью-Йоркская биржа кофе, сахара и какао.

Валютные

Валютные биржи часто входят в состав фондовых бирж. Например, в России функции валютной выполняет Московская фондовая биржа. Существует небольшое количество компаний, которые специализируются только на валютных торгах. Среди них можно отметить известнейшую Сингапурскую биржу и биржу во Франкфурте-на-Майне.

Такие площадки предлагают работу только с валютными парами, а также фьючерсами и опционами на этот вид активов.

Фьючерсные

Фьючерсные биржи специализируются на торговле фьючерсами, часто там можно встретить и другие инструменты срочного рынка. История появления фьючерсов началась в давние годы, когда известный математик и философ Фалес Милетский спрогнозировал необычайно высокий урожай оливок. Он заранее договорился с хозяевами фабрик об использовании их мощностей для получения масла из оливок. Мудрец заключил договоры наперед по низким ценам, внеся задаток.

В настоящее время торговля фьючерсными контрактами выглядит таким же образом. Инвесторы приобретают возможность купить актив по твердой цене в будущем.

Криптовалютные

Криптовалютные биржи появились относительно недавно, по сравнению с описанными ранее. Из названия площадки закономерно следует, что там предоставляются услуги по торговле криптовалютами.

Первая такая биржа появилась в 2010 году и ныне уже прекратила свое существование. В последнее время эти биржи появляются как грибы после дождя, среди них много недобросовестных игроков.

Стоит внимательно выбирать площадку для торгов, проверять ее правовое положение, наличие лицензии от серьезной юрисдикции. Под этим подразумевается, что разрешение на работу от известных оффшоров (Кипр, Сент-Винсент и Гренадины) не может приниматься в расчет. Такие государства выдают лицензии всем подряд без разбора.

Принцип работы, как происходят торги

Схема биржевых торгов состоит из следующих этапов:

- Клиент отправляет заявку на покупку актива.

- Биржа обрабатывает ордер, списывает средства со счета инвестора.

- Происходит клиринг операции, то есть взаимозачет требований у покупателя и продавца.

- Расчетный депозитарий изымает актив со счета продавца и переводит его на счет покупателя.

- Реестродержатель фиксирует выбытие и поступление актива.

В случае с некоторыми производными финансовыми инструментами схема выглядит несколько иначе. Описанные пример иллюстрирует вариант проведения операций при работе с акциями и облигациями.

Как проходят сделки на бирже

Сделки на финансовых биржах осуществляются в соответствии с определенным режимом. На Московской фондовой бирже они также существуют.

Например, основной режим торгов или Т+2 предполагает переход актива в собственность покупателя только через 2 дня после совершения сделки. Такой режим распространяется на трейдинг акциями, депозитарными расписками, паями ПИФов и некоторыми другими активами.

В режимах Т+1 и Т0 торгуются в основном облигации. По сути, цифра (2, 1 или 0) означает, через сколько дней покупатель станет владельцем актива.

Участники биржи

Участниками рынка ценных бумаг являются следующие группы:

- Профессиональные участники рынка (брокеры, форекс-дилеры, клиринговые центры, реестродержатели, расчетные депозитарии, управляющие компании).

- Эмитенты ценных бумаг (те компании, чьи бумаги представлены на бирже).

- Инвесторы (различают частных и институциональных игроков).

Чтобы стать инвестором, потребуется всего лишь открыть счет у любого брокера. Однако чтобы выпустить ценные бумаги в обращение, компании придется выполнить много условий, пройти процедуру листинга на бирже.

Чем торгуют

На рынке представлено множество вариантов активов, которые можно разделить на две большие категории: базовые активы и производные финансовые инструменты. К первым традиционно относятся акции и облигации, а ко вторым всевозможные фьючерсы, опционы, форвардные контракты.

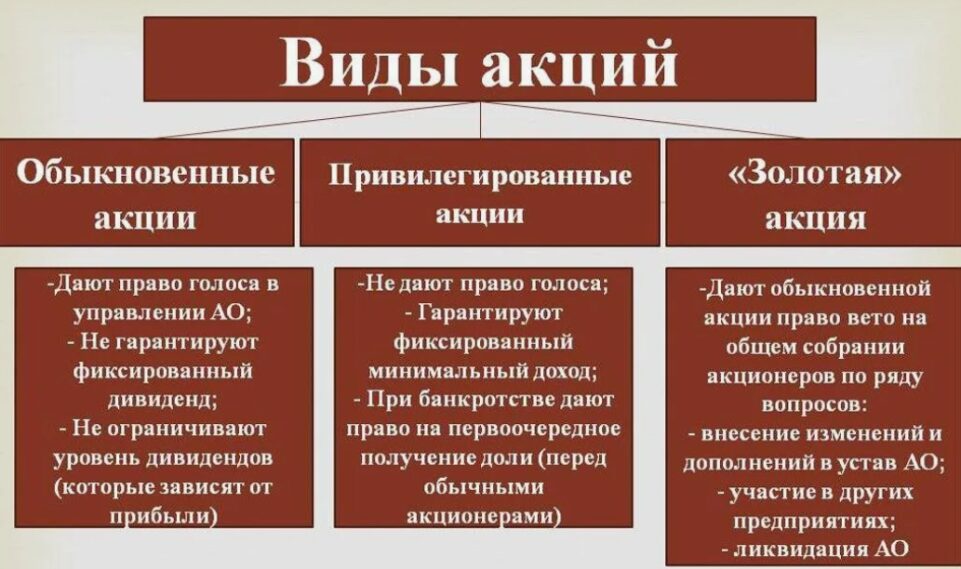

Акции

Акция представляет собой долевую ценную бумагу, которая предоставляет держателю право собственности на часть компании. Безусловно, принять участие в управлении организацией получится только при значительной доле.

Обычные инвесторы могут рассчитывать только на получение дивидендов. Это вид вознаграждения по акции вроде процентов по вкладу. Дивиденды выплачиваются согласно дивидендной политике компании, которую можно найти на ее сайте или на странице Центра раскрытия корпоративной информации.

Важно, что выплата дивидендов редко бывает привязана к какой-то определенной дате. Некоторые компании выплачивают прибыль своим акционерам достаточно редко, например, раз в 5-6 лет.

Существует понятие супер дивидендов, которое подразумевает выплату более серьезных сумм, чем обычно. Допустим, компания всегда выплачивала по 5 % держателям акций, а в прошлом году Совет директоров принял решение выплатить 20 % на фоне высокой прибыли в отчетном периоде.

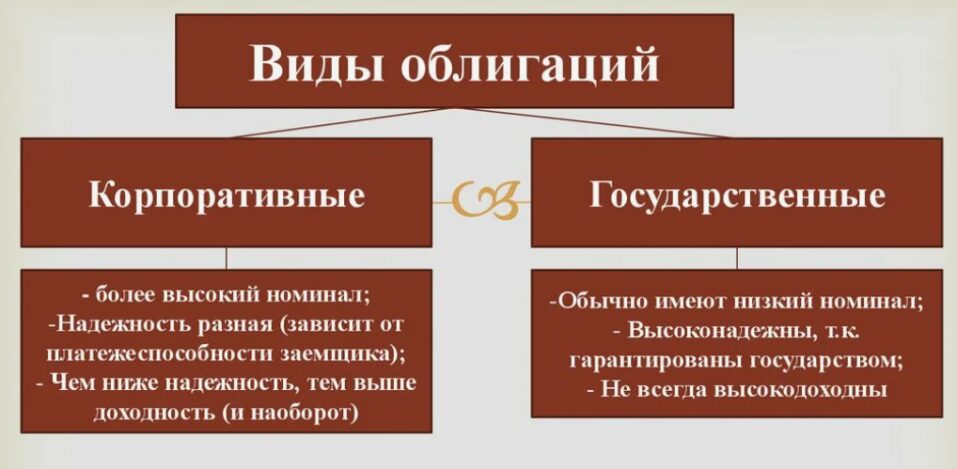

Облигации

Облигации в отличие от акций не предоставляют права собственности на часть компании. Эти ценные бумаги считаются долговыми. Инвестор как бы дает в долг организации, приобретая ее облигации.

Такие бумаги размещаются путем открытой или закрытой подписки. В первом случае, все желающие могут поучаствовать в первичном размещении в личном кабинете своего брокера. В определенный день открывается книга заявок, пользователи указывают желаемую доходность (диапазон) и количество ценных бумаг. Компания-эмитент не обязана указывать точный процент, а лишь приводит ориентир.

Это сделано для того, чтобы уравновесить спрос и предложение. Если заявок будет мало, компания повысит процент и наоборот.

Процент по облигациям называется купоном, он исчисляется от номинала ценной бумаги. Доход складывается не только из купонной выплаты, но и из дисконта – разницы между ценой покупки и номинальной стоимостью бумаги. Купоны выплачиваются с периодичностью раз в месяц, раз в квартал, раз в полгода, либо раз в год.

Паи фондов

Паевые инвестиционные фонды предлагают инвесторам приобрести пай. Под этим термином подразумевается условный вклад в деятельность фонда. К

ак правило, фонд занимается инвестициями в другие ценные бумаги, недвижимость или иные активы. Клиенты могут рассчитывать на профессиональное управление общим портфелем и получать ежегодную прибыль. Здесь может быть скрыто много подводных камней, стоит ознакомиться с законодательством, прежде чем приобретать паи.

Деятельность ПИФов регламентирует Федеральный закон № 156 от 29.11.2001 «Об инвестиционных фондах».

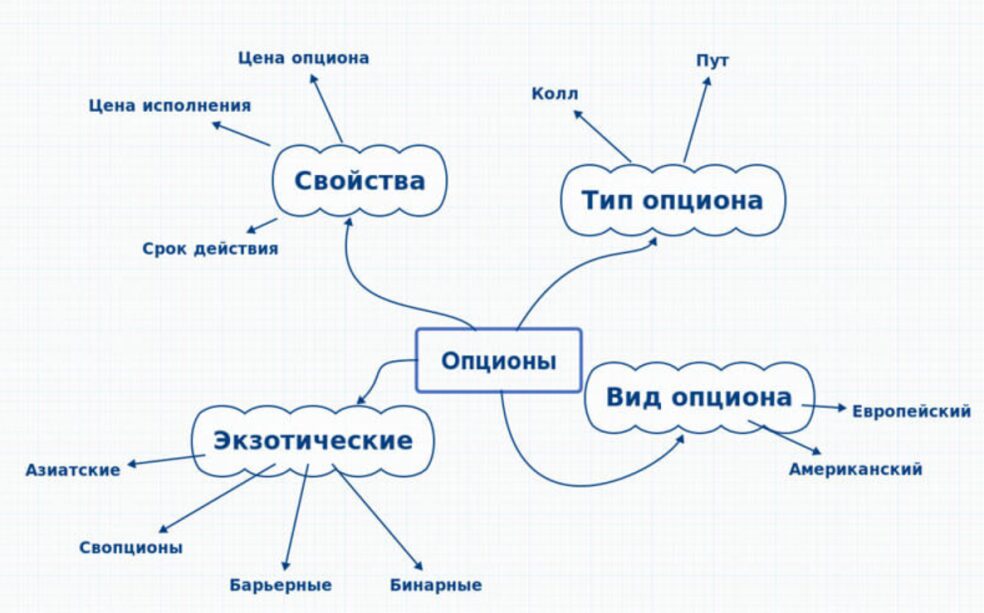

Опционы

Опционы являются производными финансовыми инструментами срочного рынка. Базовым активом с финансовой точки зрения является фьючерс на какой-либо основной актив — акцию или облигацию, металл или валюту.

Опцион предоставляет право покупателю (но не обязанность) приобрести актив по заранее известной цене в будущем. Различают пут и колл опционы. Первые предназначены для продажи активов, вторые — для покупки.

Выгода такого инструмента состоит в следующем: инвестор владеет акцией компании, которая стоит 1 000 руб. Он опасается, что стоимость может существенно понизиться. Тогда специалист может приобрести put опцион на продажу этой акции по текущей цене в будущем. Таким образом, трейдер нивелирует свои риски, за что платит определенную премию продавцу опциона.

Фьючерсы

Фьючерс также является защитным производным финансовым инструментом. Различие с опционом состоит в том, что не только продавец обязан продать актив в определенный день, но и покупать обязуется (а не просто имеет право) приобрести этот актив. Дальнейшие различия не так заметны для непрофессионалов.

Как стать участником торгов

Чтобы стать участником торгов, потребуется открыть брокерский счет. На рынке много компаний, которые предоставляют такие услуги, не помешает проверить наличие у них лицензии.

Сделать это можно на сайте Центрального Банка. Для торговли некоторыми видами инструментов потребуется пройти тестирование, которое проводится в личном кабинете брокера и не займет много времени. Конечно, этого недостаточно, чтобы успешно торговать на бирже. Нужно учиться и получать необходимые знания, чтобы действительно извлекать прибыль от операций с ценными бумагами.

Сколько времени нужно, чтобы научиться зарабатывать на бирже

На вопрос, сколько времени нужно, чтобы успешно торговать на бирже, нет однозначного ответа. Если работать только с облигациями компаний с высоким рейтингом и держать их до погашения, достаточно будет одного дня, чтобы понять принципы их работы. В таком случае можно не волноваться насчет убытков, но и прибыль будет незначительной.

В торговле другими активами понадобится более глубокое понимание рынка, и здесь не обойтись курсом в интернете. Только фундаментальные знания по экономике позволят быть действительно успешным.

Несколько полезных советов и рекомендаций начинающим инвесторам

Начинающим инвесторам придется пройти нелегкий путь, прежде чем удастся зарабатывать на бирже. Стоит ознакомиться с вводными положениями, а далее можно переходить к более серьезной литературе. Как и везде, здесь важен комплексный подход и четкий план ознакомления с материалом. Не стоит сразу же приступать к покупкам, так можно наделать много ошибок.

Что такое индекс страха и жадности

Читать обзор

Что такое индекс страха и жадности

Читать обзор

Как платить налоги с криптовалют в России организациям, ИП, самозанятым и физическим лицам

Читать обзор

Как платить налоги с криптовалют в России организациям, ИП, самозанятым и физическим лицам

Читать обзор

Фронтраннинг на бирже: разбор понятия, типы и примеры

Читать обзор

Фронтраннинг на бирже: разбор понятия, типы и примеры

Читать обзор

Сетап в трейдинге — определение основные характеристики, применение в торгах

Читать обзор

Сетап в трейдинге — определение основные характеристики, применение в торгах

Читать обзор

Бычья ловушка в биржевой торговле — как распознать и избежать

Читать обзор

Бычья ловушка в биржевой торговле — как распознать и избежать

Читать обзор

Хешрейт биткоина — от чего зависит и на что влияет

Читать обзор

Хешрейт биткоина — от чего зависит и на что влияет

Читать обзор

Что такое цифровой рубль

Читать обзор

Что такое цифровой рубль

Читать обзор

Что такое шардинг в блокчейне

Читать обзор

Что такое шардинг в блокчейне

Читать обзор