Стратегии торговли легендарного Эда Сейкоты

Читать обзор

Стратегии торговли легендарного Эда Сейкоты

Читать обзор

Как контролировать свои эмоции в трейдинге, чтобы они не мешали торговле

Трейдинг – не просто игра с цифрами на экране, это сложный процесс, где на принятие решений влияют не только технические и фундаментальные анализы, но и эмоции самого игрока. Страх упустить прибыль, жадность, разочарование – все эти чувства могут стать как двигателем, так и тормозом на пути к успеху в торговле. Поэтому важно знать, как убрать эмоции в трейдинге, и уметь применять эти способы на практике.

Эмоции в трейдинге — влияние на результат

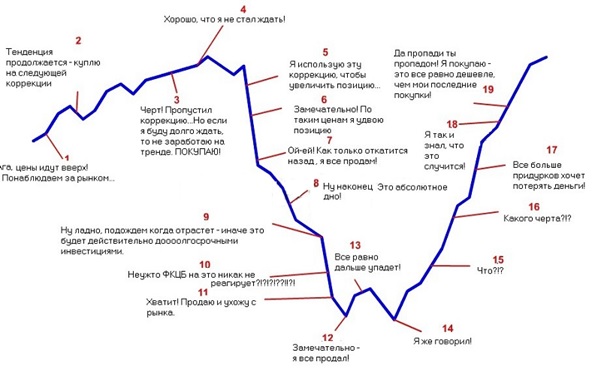

Многие успешные финансовые аналитики единогласны во мнении, что психологический фактор играет решающую роль в достижении прибыльности на фондовых рынках. Этой же точки зрения придерживается и Ван Тарп – доктор психологии, практикующий трейдер и признанный тренер. В своей знаменитой диаграмме (чарт Тарпа) он выделяет три ключевых компонента успешной торговли и так оценивает их относительный вклад:

- Торговая система (10%) – набор правил и алгоритмов, определяющих оптимальные моменты для входа в рынок и выхода из позиций.

- Управление капиталом и рисками (30%) – комплекс мер, направленных на расчет размера сделок, диверсификацию портфеля, постановку защитных приказов (тейк-профит, стоп-лосс) и другие аспекты финансового менеджмента.

- Психологическая подготовка (60%) – способность трейдера контролировать свои эмоции и принимать рациональные решения в условиях рыночной неопределенности.

Как показывают исследования, именно последний фактор – психологическая составляющая – оказывает наиболее значительное влияние на итоговый результат. Причем среди самых распространенных эмоций, негативно сказывающихся на торговле, специалисты особенно выделяют страх и жадность.

Страх — виды и значение в трейдинге

Страх – неотъемлемая часть эмоционального спектра трейдера. Изначально рассматриваемый как защитный механизм, предостерегающий от необдуманных действий, он часто становится препятствием на пути к успешной торговле.

Выделяют несколько основных видов страха, проявляющихся в торговой деятельности:

- Первичный страх возникает у начинающих трейдеров и проявляется в виде неуверенности в собственных силах, боязни совершить ошибку и потерять средства. Это состояние обусловлено недостатком опыта, знаний и понимания рыночных механизмов. Первичный страх может выражаться в прокрастинации, откладывании начала торговли или чрезмерном анализе каждой сделки.

- Вторичный страх – результат негативного опыта. Трейдер, столкнувшийся с убытками, начинает воспринимать рынок как враждебную среду, где любая сделка потенциально убыточна. Вторичный страх проявляется в повышенной тревожности, склонности к пессимизму и затрудненной концентрации.

- Страх открытой позиции характеризуется неспособностью трейдера удерживать открытую позицию даже при наличии положительных сигналов. Он проявляется в преждевременном закрытии сделки при незначительных просадках или достижении небольшой прибыли. Причинами такого поведения могут быть низкая самооценка, неуверенность в собственной стратегии и страх упустить более выгодную возможность.

- Иллюзия надежды – еще одна распространенная эмоциональная ловушка. Трейдер, открывший убыточную позицию, продолжает надеяться на ее разворот и отказывается от фиксации убытков. Иллюзия надежды может привести к существенным потерям и подрыву дисциплины.

Значение страха в трейдинге неоднозначно. С одной стороны, страх может уберечь от необдуманных действий и потери капитала, а с другой, он часто парализует трейдеров, препятствует принятию решений и снижает эффективность торговли.

Важно понимать, что страх – это нормальная человеческая эмоция. Однако каждый игрок на бирже должен научиться управлять своими эмоциями и принимать рациональные решения даже в стрессовых ситуациях – лишь в таком случае он сможет добиться успеха. Для этого необходимо разрабатывать и последовательно применять стратегии управления рисками, постоянно совершенствовать свои знания и навыки, а также работать над укреплением психологической устойчивости.

Жадность

Жадность, будучи одной из наиболее разрушительных эмоций в торговле, часто проявляется у трейдеров стремлением извлечь из рынка максимальную выгоду. И обычно характеризуется следующими поведенческими паттернами:

- Отсутствие стоп-лоссов: жадность подталкивает трейдера к игнорированию рисков и отказу от установки защитных ордеров, что может привести к значительным убыткам в случае резкого изменения рыночной ситуации.

- Передержание прибыльных позиций: стремясь получить максимальный доход от сделки, трейдер может затягивать с фиксацией прибыли, перемещая тейк-профит или игнорируя сигналы на закрытие позиции. Такое поведение часто приводит к тому, что игрок по итогу просто теряет часть или всю потенциальную выгоду, а то и терпит убытки.

- Преждевременный вход в сделки: жадность может побуждать трейдера открывать позиции при малейших признаках движения рынка, даже если отсутствуют подтверждающие сигналы. Это повышает вероятность совершения ложных сделок и часто влечет за собой одни лишь расходы.

- Увеличение размера позиции при получении прибыли: стремясь ускорить рост прибыли, игрок может увеличивать объем находящейся в плюсе сделки. Однако такой подход значительно повышает риски, так как в случае разворота рынка пользователь понесет гораздо большие убытки.

- Использование максимального кредитного плеча: жадность может подтолкнуть трейдера к использованию максимального кредитного плеча для увеличения потенциальной прибыли. Однако это значительно повышает риск маржин-колла и потери всего депозита.

Важно отметить, что жадность и страх – это две противоположные, но тесно связанные эмоции. Чаще всего игроку мешает только одна из них. Поэтому, осознав и приняв меры для борьбы с доминирующей эмоцией, можно значительно повысить эффективность своей торговли.

Излишняя самоуверенность и неумение признавать ошибки

Агрессивное поведение и выражение недовольства на торговых форумах являются распространенной реакцией трейдеров, столкнувшихся с неудачами. Корни этого явления кроются в психологической неготовности признавать свои ошибки, излишней самоуверенности и недостаточном понимании рыночных механизмов. Зачастую, эго трейдера играет деструктивную роль, мешая объективно оценивать ситуацию.

Так, после серии успешных сделок у начинающих игроков может сформироваться иллюзия контроля над рынком. Это ложное убеждение приводит к тому, что трейдеры пытаются компенсировать последующие убытки, принимая рискованные решения и игнорируя любые сигналы. В результате, торговая деятельность превращается в эмоциональные качели, где успех сделки зависит не от ее обоснованности, а от случайного совпадения с рыночными движениями.

Проявляется излишняя самоуверенность в трейдинге обычно следующим образом:

- попытки удержать убыточные позиции – вместо признания ошибки и закрытия убыточной сделки трейдеры начинают увеличивать объем позиции в надежде, что рынок развернется в выгодном для них направлении;

- чрезмерная активность на рынке – желание постоянно заключать сделки без учета уровня волатильности рынка часто приводит к увеличению количества ошибок и снижению общей эффективности торговли;

- отказ от использования стоп-лоссов – игнорирование механизмов ограничения убытков свидетельствует о нежелании трейдера признавать возможность неблагоприятного развития событий и часто ведет к значительным финансовым потерям.

Другие негативные эмоции

Трейдинг, как и любая другая деятельность, связанная с принятием решений в условиях неопределенности, может вызывать достаточно широкий спектр эмоций. К наиболее же распространенным негативным эмоциональным состояниям, с которыми хоть раз сталкивался буквально каждый трейдер, можно отнести следующее:

- Разочарование. Ощущение недовольства собой или своей торговой стратегией возникает, как правило, после неудачной сделки или в периоды сомнений в эффективности применяемых методов. Разочарование может проявляться в самокритике, потере мотивации и снижении уверенности в собственных силах.

- Депрессия. Продолжительная серия убыточных сделок или значительная просадка депозита могут привести к развитию депрессивных состояний. Игроки, столкнувшиеся с подобными трудностями, часто испытывают чувство вины, безнадежности и начинают сомневаться в своей способности достичь успеха на финансовых рынках.

- Паника. Панические атаки могут возникать в ситуациях, когда трейдер открывает чрезмерно крупные позиции, пренебрегает использованием стоп-лоссов или сталкивается с резким неблагоприятным движением цены. В таких условиях игрок может принимать импульсивные решения, которые по итогу лишь усугубляют сложившуюся ситуацию.

- Отчаяние. Это чувство возникает, когда трейдер в ходе торгов совершает ошибку, например, продает актив на уровне поддержки, после чего цена вдруг начинает расти. В результате, в попытке избежать убытков игрок открывает новую позицию, надеясь на возврат стоимости выбранного торгового инструмента к уровню безубыточности, однако эта стратегия не всегда срабатывает, ведь основана она не на рациональном анализе, а на эмоциональном импульсе и обычно приводит лишь к дополнительным тратам.

Какие позитивные эмоции помогут в трейдинге

Положительные эмоции играют ключевую роль в успешной торговле. Они не только повышают мотивацию, но и способствуют принятию более взвешенных решений. Вот наиболее значимые из них:

- Оптимизм. Позитивное мышление – это фундамент успешной торговли. Веря в себя и свои способности, трейдер способен привлекать положительную энергию и принимать более взвешенные решения. Главное помнить, что даже в периоды просадок всегда есть возможность для роста и развития.

- Терпение. Успех в трейдинге приходит не сразу. Необходимо научиться ждать подходящих моментов для входа в рынок и не поддаваться импульсивным решениям. Терпение позволяет избежать необдуманных сделок и минимизировать убытки.

- Благодарность. Чувство благодарности помогает трейдеру ценить каждую возможность, которую предоставляет рынок. Независимо от результата сделки важно осознавать, что любой полученный опыт – это бесценный урок.

- Вера в себя. Трейдинг – это сложный и многогранный процесс, требующий постоянного самосовершенствования. Несмотря на трудности, важно сохранять веру в свои силы и продолжать двигаться вперед.

- Любовь к процессу. Истинная страсть к трейдингу позволяет трейдеру получать удовольствие от самого процесса, а не только от конечного результата. Любопытство и желание изучать рынок – это залог долгосрочного успеха.

- Настойчивость. Убытки – неотъемлемая часть трейдинга. Важно воспринимать их как возможность для обучения и роста. Настойчивость и упорство помогут преодолеть любые препятствия и достичь поставленных целей.

- Визуализация. Представление успешных торговых сценариев помогает повысить уверенность в себе и улучшить качество принимаемых решений. Визуализация – это мощный инструмент, который позволяет трейдеру прожить будущую сделку еще до ее совершения.

Торговая психология

Взять, к примеру, трейдера, переживающего серию убыточных сделок в течение последних трех недель. Его эмоциональное состояние, несомненно, будет подавленным. Именно в такие моменты проявляется важность психологической составляющей торговли.

Переход от виртуального демо-счета к реальным инвестициям сопряжен со множеством новых факторов, оказывающих значительное влияние на эмоциональное состояние начинающего игрока на бирже. Страх потери, жажда быстрой прибыли, а также давление со стороны рынка могут значительно затруднить принятие взвешенных решений.

В результате неумение управлять своими эмоциями в трейдинге может стать серьезным препятствием на пути к успешной торговле. Негативные эмоции, такие как страх, разочарование и жадность, способны подточить уверенность трейдера и заставить его совершать импульсивные, необдуманные действия.

Чтобы достичь стабильных результатов на финансовых рынках, необходимо научиться сохранять спокойствие и объективность в любой ситуации. Это требует значительных усилий и постоянной работы над собой. Но не все это понимают, и, в итоге, многие начинающие трейдеры, столкнувшись с первыми неудачами и не сумев справиться со своими эмоциями, вскоре покидают рынок.

Однако и оставшиеся игроки все равно находятся в зоне риска. Ведь негативные эмоции имеют свойство накапливаться, постепенно отравляя мышление трейдера и разрушая его веру в собственные силы. Поэтому крайне важно осознавать опасность, которую они представляют, и предпринимать все необходимые меры для их контроля.

Безусловно, управление своими эмоциями – это сложный и многогранный процесс, требующий дисциплины, самоанализа и постоянного обучения. Однако именно этот навык является одним из ключевых факторов, определяющих успех трейдера на долгосрочной перспективе.

План торговли

Разработка детального торгового плана – это не просто рекомендация, а обязательное условие для любого трейдера, стремящегося к стабильной и долгосрочной прибыли. Подобный план служит не только четким руководством в процессе торговли, но и надежным инструментом для управления эмоциями и снижения рисков, неизбежных при работе с финансовыми активами.

Главное при создании торгового плана – проработать следующие моменты:

- выбор торговых инструментов – определение конкретных рынков (форекс, акции, криптовалюты и т.д.), на которых трейдер планирует осуществлять операции;

- управление рисками – четкое определение допустимого уровня риска на каждую сделку и проработка стратегии по его минимизации;

- определение размера позиции – расчет оптимального объема средств, инвестируемых в каждую сделку с учетом общего торгового капитала и установленных лимитов риска;

- установка стоп-лоссов – определение уровня, при достижении которого сделка будет автоматически закрыта с минимальными потерями;

- определение целей прибыли – установка конкретных уровней, при достижении которых сделка будет закрыта с получением прибыли;

- выбор временного интервала – определение оптимального таймфрейма для анализа рынка и принятия торговых решений;

- использование кредитного плеча – оценка целесообразности применения кредитного плеча и определение его максимального допустимого уровня;

- длительность удержания позиции – определение средних и максимальных сроков удержания открытых позиций;

- размер торгового счета – расчет начального капитала, необходимого для реализации торговой стратегии;

- анализ корреляций – разработка подхода к торговле коррелирующими активами с целью диверсификации портфеля и снижения рисков;

- план действий в экстремальных ситуациях – разработка алгоритма действий в случае возникновения форс-мажорных обстоятельств (черных лебедей) на финансовых рынках.

Как показывает статистика, лишь незначительное количество трейдеров уделяет достаточное внимание созданию детального торгового плана. Однако опыт успешных игроков однозначно свидетельствует о том, что наличие четко прописанных правил и стратегий является неотъемлемым условием для достижения долгосрочного успеха в работе на финансовых рынках.

Дисциплина

Дисциплина трейдера является основополагающим фактором, определяющим его психологическое состояние и, как следствие, эффективность торговой деятельности. Непоследовательность в действиях приводит к случайным результатам, повышению вероятности ошибок и, соответственно, усилению негативных эмоциональных реакций.

Дисциплинированный подход к работе с финансовыми активами способствует сохранению спокойствия и уверенности в принятии торговых решений. Ведение детального торгового журнала, ожидание четких сигналов, соответствующих заранее определенным критериям, тщательный расчет рисков и постоянное следование разработанной стратегии – ключевые составляющие стабильного и уверенного трейдинга.

При этом нужно учесть, что неожиданные рыночные события или значительные финансовые потери достаточно часто провоцируют у трейдеров выброс негативных эмоций. Однако высокий уровень дисциплины позволит сохранить хладнокровие и готовность к непредвиденным ситуациям.

Если же применить динамический риск-менеджмент, предполагающий гибкое регулирование уровня риска в зависимости от текущей рыночной ситуации, это поможет минимизировать потери в периоды убыточной торговли. Освоение данной методики способствует более эффективному преодолению просадок и улучшению итоговых результатов.

Важно помнить, что испытывать негативные эмоции – естественная реакция любого трейдера. Главное – научиться эффективно управлять своим эмоциональным фоном. Дисциплина – это непрерывный процесс работы над собой, направленный на минимизацию влияния негативных эмоций на торговые решения. Самообладание – один из наиболее значимых факторов, определяющих успех в трейдинге.

Придерживайтесь своей торговой стратегии

Многие начинающие трейдеры на валютном рынке часто меняют свои торговые подходы, подобно тому, как кочевники меняют свои стоянки. Они переходят от одной стратегии к другой, экспериментируя с различными инструментами технического анализа: сегодня – поддержка и сопротивление, завтра – волны Эллиотта, послезавтра – гармонические паттерны. Такая непоследовательность не только не демонстрирует эффективность, но и ведет к эмоциональной нестабильности, а следовательно, и к проблемам в работе с рынком.

Для достижения устойчивых результатов трейдеру необходимо выбрать одну торговую стратегию, которая соответствует его стилю и предпочтениям, и тщательно ее изучить. И как только он разберется во всех особенностях и нюансах, сможет достаточно эффективно использовать ее на практике.

При этом для объективной оценки эффективности выбранной стратегии рекомендуется провести анализ не менее 100 сделок. И хотя многие начинающие трейдеры склонны искать некую идеальную торговую систему, которая бы всегда приносила им доход, такой просто не существует. Подобные ожидания часто приводят к одним лишь разочарованиям.

Нужно понимать, что любая торговая стратегия предполагает наличие убыточных сделок. Ключевым фактором тут является долгосрочная эффективность выбранной системы. Поэтому обычно трейдеры остаются привержены выбранной стратегии, даже несмотря на временные просадки, поскольку рассчитывают не на быстрые деньги, а на долгосрочный результат.

Торговый журнал

Торговый журнал представляет собой систематизированный сборник данных обо всех совершенных сделках. Его основная функция заключается в предоставлении трейдеру объективной оценки полученных в ходе торгов результатов, что, в свою очередь, позволяет выявлять наиболее эффективные стратегии и оперативно вносить требуемые коррективы.

Ведение торгового журнала играет ключевую роль в управлении эмоциональной составляющей трейдинга. Регулярный анализ записей позволяет игроку сохранять объективность и трезво оценивать свои действия, что минимизирует влияние эмоций на принятие решений.

Важно отметить, что анализ торгового журнала не должен ограничиваться исключительно убыточными сделками. Комплексная оценка всех совершенных операций позволяет выявить общие тенденции и закономерности, что способствует формированию более глубокого понимания рыночных механизмов и повышает эффективность торговой стратегии.

К сожалению, многие трейдеры недооценивают значимость ведения торгового журнала. Однако опыт показывает, что систематический анализ торговой деятельности является одним из наиболее эффективных способов повышения прибыльности и снижения рисков.

Как справиться с эмоциями в трейдинге?

Ситуация, знакомая многим любителям трейдинга. Трейдер идентифицирует потенциально выгодную торговую возможность, к примеру, по валютной паре AUD/USD. После тщательного анализа фундаментальных и технических факторов, а также подтверждения соответствия сделки разработанной стратегии управления капиталом он открывает короткую позицию.

Ожидая прибыль в 70 пунктов, игрок наблюдает за развитием ситуации на рынке. По мере роста прибыли интенсивность испытываемых им эмоций, естественно, усиливается. На начальных этапах это легкое волнение, которое затем перерастает в более выраженную эйфорию. Однако, почти достигнув намеченной цели, трейдер сталкивается с резким изменением рыночной динамики и фиксирует убыток, несмотря на ранее достигнутую прибыль. В результате страх упустить прибыль или, наоборот, потерять уже заработанное может привести к преждевременному закрытию сделки. Как итог, трейдер либо получает меньший доход, чем мог бы, либо вовсе несет убытки.

Такая ситуация является типичной для многих игроков на бирже. Стремление зафиксировать прибыль как можно скорее, вызванное страхом упустить потенциальную выгоду или опасением, что рынок развернется, часто приводит к преждевременному закрытию позиции. В результате трейдеры не только лишаются шанса максимально успешно завершить сделку, но и испытывают негативные эмоции, связанные с упущенными возможностями.

Причина подобного поведения кроется в неспособности эффективно управлять своими эмоциями. Особенно часто с этой проблемой сталкиваются начинающие игроки, которые еще не успели развить необходимые психологические навыки. Психология играет ключевую роль в трейдинге, влияя на каждое решение, которое принимает участник финансового рынка.

Для того чтобы успешно бороться с эмоциональными импульсами и принимать рациональные торговые решения, трейдеру необходимо разработать и строго соблюдать индивидуальную стратегию управления эмоциями. И хотя отключить эмоциональный фон полностью невозможно, это и не требуется – благо, убрать его негативное влияние на торговлю и снять лишний стресс вполне реально.

Отойдите от графиков

Постоянное наблюдение за графиками, особенно после открытия позиции, является одним из основных источников эмоционального напряжения в трейдинге. Каждое колебание цены может вызывать радость или беспокойство, что негативно сказывается на принятии взвешенных решений.

Для минимизации эмоциональной вовлеченности рекомендуется отрываться от графиков после открытия сделки. В качестве дополнительной меры безопасности можно установить предупреждающие сигналы в торговом терминале за несколько пунктов до достижения стоп-лосса или тейк-профита. Это позволит своевременно вернуться к торговле в случае необходимости, не пропустив важные моменты.

Освободив себя от необходимости постоянно следить за рынком, трейдер может заняться другими делами, снизив уровень стресса и повысив эффективность своей работы. Со временем, по мере накопления опыта и успешных сделок, уверенность в выбранной торговой стратегии будет расти, что позволит игроку действовать более спокойно и последовательно.

Избегайте переторговки

Часто начинающие трейдеры стремятся постоянно открывать новые позиции. И все из-за ошибочного убеждения, что для успешной работы необходимо непрерывно открывать новые позиции. Однако, это не так.

Прежде чем открыть очередную позицию, рекомендуется задать себе следующие вопросы:

- Тщательно ли был проведен анализ сделки? Трейдер должен убедиться в наличии достаточного количества данных для принятия обоснованного решения.

- Существуют ли веские основания для ожидаемой прибыли? Игрок на бирже должен иметь четкое представление о факторах, которые могут повлиять на движение цены в желаемом направлении.

- Соответствует ли сделка разработанной торговой стратегии? Открытие позиции должно быть согласовано с заранее определенными правилами и принципами торговли.

- Определены ли уровни стоп-лосса и тейк-профита? Трейдер должен заранее установить точки выхода из сделки в случае как неблагоприятного, так и благоприятного развития событий.

Позитивные ответы на эти вопросы четко продемонстрируют высокую степень уверенности игрока в успешности планируемой сделки и позволят минимизировать риски, связанные с импульсивными решениями. Системный подход к торговле способствует принятию более взвешенных решений и повышает вероятность достижения положительных результатов.

Изучите каждую валютную пару

Для успешной торговли необходимо детально изучить каждую валютную пару. Такой подход позволит трейдеру сформировать четкое представление о потенциальном поведении цены у каждого конкретного торгового инструмента.

Например, пара GBP/JPY, как правило, демонстрирует высокую волатильность. Это означает, что цена может совершать резкие и частые колебания в обоих направлениях. В отличие от GBP/JPY, пара EUR/USD, как правило, характеризуется более плавными движениями.

Кроме того, при анализе валютных пар важно обращать внимание на ключевые уровни поддержки и сопротивления. Это определенные ценовые отметки, на которых исторически цена часто меняет направление движения.

Тщательное изучение каждой валютной пары позволит трейдеру снизить уровень стресса и повысить уверенность в своих торговых решениях. Ведь если игрок заранее знает, что, к примеру, пара GBP/JPY может совершить резкий разворот после сильного движения, он будет готов к такому развитию событий и не испытает паники или чрезмерного возбуждения.

Однако на начальном этапе рекомендуется сосредоточиться на изучении одной валютной пары. И только после того, как трейдер достаточно хорошо изучит особенности ее поведения, можно будет постепенно добавить и другие инструменты в свой торговый арсенал.

Опасайтесь положительных эмоций

Положительные эмоции и трейдинг – несовместимые понятия. Если успех в торговле во многом зависит от дисциплины и рационального подхода, то эмоции, даже положительные, могут стать серьезным препятствием на этом пути.

Чувствовать радость от прибыльной сделки или удовлетворение от успешного месяца – вполне естественно. Однако чрезмерная эйфория может оказать негативное влияние на дальнейшие торговые решения. Хорошее настроение часто приводит к снижению бдительности и дисциплины, что впоследствии становится причиной необдуманных действий и, как следствие, финансовых потерь.

Таким образом, как отрицательные, так и чрезмерно положительные эмоции одинаково опасны для любого трейдера, поскольку подрывают его способность принимать взвешенные решения.

Умейте вовремя остановится

В процессе работы с финансовыми рынками периоды последовательных выигрышных сделок нередко сменяются периодами убытков. Это вполне стандартная ситуация в трейдинге, знакомая всем опытным игрокам. При этом, проблемы может доставить как вторая, так и первая ситуация.

Так, несмотря на то, что серии удачных операций приносят доход и вызывают положительные эмоции, они часто сопровождаются излишней уверенностью в своих силах, что может негативно сказаться на дальнейшей торговле.

Поэтому рекомендуется делать перерыв после трех-пяти последовательно прибыльных сделок. Такой подход позволит трейдеру сохранять трезвость мышления и не забывать о необходимости строгого следования своему торговому плану и управлению рисками, даже в периоды удачной торговли.

Что же касается серии убыточных сделок, то кроме непосредственных финансовых потерь она еще и оказывает значительное эмоциональное воздействие. Так, после нескольких подряд неудачных операций у трейдера могут возникнуть сомнения в собственных навыках и эффективности используемой стратегии. Это часто приводит к пропуску выгодных торговых возможностей или, что еще хуже, к нарушению дисциплины и отклонению от ранее разработанного торгового плана.

Перестаньте смотреть на прибыль или убыток

Человеческая природа такова, что люди склонны испытывать эмоциональную привязанность к своим деньгам. Финансовые потери вызывают у многих дискомфорт и стресс. И, как подтверждают психологические исследования, люди скорее сделают все возможное, чтобы избежать убытков, чем максимизировать прибыль.

Трейдеры в этом плане не исключение. Многие из них часто проверяют состояние своих счетов, особенно в моменты, когда сделка движется в нежелательном направлении. Этот постоянный мониторинг, обусловленный страхом убытков, может привести к принятию необъективных решений. То есть вместо того, чтобы анализировать рыночную ситуацию, трейдер начнет действовать, руководствуясь лишь текущими показателями прибыли или убытка по открытой позиции, а не сигналами рынка.

Такая чрезмерная фокусировка на краткосрочных результатах не только снижает эффективность торговли, но и может привести к серьезным финансовым потерям. Один из наиболее эффективных способов преодолеть эту проблему – использовать подход «установил и забыл». Суть его заключается в том, что трейдер устанавливает уровни стоп-лосса и тейк-профита при открытии позиции и в дальнейшем больше не вносит в них никаких изменений. Это позволяет исключить эмоциональное влияние на торговые решения и следовать изначально разработанному плану.

Реалистичные ожидания от торговли

Ежедневно на финансовые рынки приходит множество новых трейдеров, вдохновленных историями о быстром обогащении. Однако начинающим инвесторам следует помнить о необходимости придерживаться более реалистичного подхода.

Успехи других игроков, достигших высокой доходности за короткий срок, не гарантируют повторения подобных результатов. Более того, даже опытные трейдеры не всегда могут стабильно получать такую прибыль. К торговле следует относиться, как к любому другому бизнесу, где успех зависит от тщательного планирования и реалистичных ожиданий.

Финансовые рынки — это не самое подходящее место для тех, кто ищет быстрых и легких денег. Риск является неотъемлемой частью любой инвестиционной деятельности.

Ожидание быстрого обогащения, например, превращения 5 000 долларов в миллион за полгода, попросту нереализуемо и приведет только к разочарованию. Несмотря на распространенность подобных иллюзий, они не имеют под собой никакой реальной основы.

Знайте, когда стоит прекратить свою торговлю

Каждый трейдер должен понимать, что не все периоды подходят для активной торговли. Существует несколько ключевых ситуаций, когда лучше временно приостановить свою деятельность на финансовых рынках:

- Личная жизнь. Важные жизненные события, такие как свадьба, рождение ребенка или другие стрессовые ситуации, могут значительно повлиять на эмоциональное состояние любого игрока. В такие периоды рекомендуется делать перерыв в торговле и возвращаться к ней только после того, как эмоциональный фон стабилизируется и можно будет все внимание, наконец, посвятить только работе с рынком.

- Экономические новости. Публикация определенных экономических данных, например, отчета о занятости Non-Farm Payrolls (NFP), решения центральных банков по процентным ставкам или выступления высокопоставленных политиков, часто приводит к резким колебаниям на финансовых рынках. В такие периоды высокая волатильность может создать для трейдеров дополнительные риски.

- Праздничные дни. В дни национальных или банковских праздников, особенно в крупных экономиках, наблюдается снижение ликвидности на финансовых рынках. Отсутствие активных участников торговли может приводить к непредсказуемым и краткосрочным движениям цен.

- Геополитическая нестабильность. Периоды политической неопределенности, связанные с выборами, референдумами (например, Brexit) или другими геополитическими событиями, создают повышенную неопределенность на финансовых рынках. В таких условиях прогнозирование дальнейшего движения цен становится более сложным, существенно возрастает риск потерь.

Важно понимать, что способность принимать взвешенные решения на финансовых рынках напрямую зависит от эмоционального состояния трейдера. Поэтому, чтобы минимизировать риски и повысить эффективность торговли, рекомендуется избегать активных торгов в периоды повышенной эмоциональной нагрузки или неопределенности.

Третий закон Ньютона

Третий закон Ньютона, постулирующий равенство и противоположность сил взаимодействия, находит неожиданные параллели даже в сфере трейдинга. Аналогично тому, как рыба, отталкиваясь от воды, движется вперед, трейдер, совершая сделку, инициирует целую цепочку взаимодействий на финансовом рынке.

Законы физики, сформулированные Ньютоном, имеют универсальный характер. Они применимы не только к материальным объектам, но и к абстрактным понятиям, таким как эмоции. В контексте трейдинга, особенно ярко проявляется взаимосвязь между положительными и отрицательными эмоциональными состояниями.

Сильные эмоции, как положительные, так и отрицательные, могут оказать существенное влияние на принятие торговых решений. Причем, парадоксальным образом, наибольшую опасность представляют не убытки и связанные с ними негативные эмоции, а скорее прибыльные сделки и сопутствующий им эмоциональный подъем. Чрезмерная уверенность в собственных силах, вызванная успешными финансовыми операциями на бирже, может привести к принятию необдуманных решений и, как следствие, к значительным потерям. То есть чрезмерное празднование каждого, даже минимального, успеха создает как бы дисбаланс, который впоследствии потребует компенсации в виде негативных эмоций. Таким образом, интенсивность положительного эмоционального состояния, испытываемого трейдером, прямо пропорциональна потенциальной силе последующего эмоционального спада.

Этот феномен в контексте трейдинга является яркой иллюстрацией третьего закона Ньютона: каждой положительной эмоции соответствует отрицательная, причем равной силы, которая неизбежно проявится в будущем.

Стратегии торговли легендарного Эда Сейкоты

Читать обзор

Стратегии торговли легендарного Эда Сейкоты

Читать обзор

Как посчитать соотношение риска и прибыли в трейдинге

Читать обзор

Как посчитать соотношение риска и прибыли в трейдинге

Читать обзор

Расчет размера позиции в трейдинге

Читать обзор

Расчет размера позиции в трейдинге

Читать обзор

Монета TRU: обзор, экосистема TrueFi, перспективы

Читать обзор

Монета TRU: обзор, экосистема TrueFi, перспективы

Читать обзор

Монета Kaspa: что за токен, ключевые особенности, перспективы

Читать обзор

Монета Kaspa: что за токен, ключевые особенности, перспективы

Читать обзор

Монета HBAR: обзор, токеномика, курс Hedera Hashgraph

Читать обзор

Монета HBAR: обзор, токеномика, курс Hedera Hashgraph

Читать обзор

MNT криптовалюта: что это такое, цена и прогноз Mantle

Читать обзор

MNT криптовалюта: что это такое, цена и прогноз Mantle

Читать обзор

Arbitrum криптовалюта: прогноз, цена, токеномика и курс

Читать обзор

Arbitrum криптовалюта: прогноз, цена, токеномика и курс

Читать обзор