Волны Вульфа: описание паттерна, применение в торговле

Читать обзор

Волны Вульфа: описание паттерна, применение в торговле

Читать обзор

Что такое перекупленность и перепроданность в трейдинге

Понятия перекупленности и перепроданности тесно связаны с реальной ценой актива. Предполагается, что при перекупленности рыночная стоимость сильно завышена относительно реальной цены. В случае перепроданности, наоборот, цена слишком низкая. Такие ситуации возникают вследствие множества факторов. Это могут быть негативные новости, выход годовой или промежуточной отчетности, которая показалась инвесторам слишком плохой или хорошей.

Перекупленность и перепроданность: что это такое

Перекупленность характеризуется необычайно высокой ценой актива, не соответствующей реальному положению дел в компании. Финансисты часто рассчитывают показатель Enterprise Value, и на его основе определяют различные мультипликаторы типа P/E, P/S, которые отражают реальную стоимость компании.

Величина Enterprise Value рассчитывается исходя из текущей стоимости акции, поэтому может использоваться при анализе перепроданности. Такая ситуация обычно происходит после публикации плохих новостей или выхода отчетности с убытками. Инвесторы начинают резко избавляться от актива, стоимость стремится вниз. Реальная цена при этом находится несколько выше.

В чем разница

Ключевая разница между этими двумя понятиями состоит в отклонении рыночной стоимости ценной бумаги от ее реальной цены. Если текущая стоимость сильно выше, то мы имеем дело с перекупленностью. Если рассмотреть понятие буквально, то подразумевается, что актив слишком много покупали, что спровоцировало рост спроса и цены соответственно.

С перепроданностью дело обстоит абсолютно так же: стоимость актива стала слишком низкой, что могло произойти благодаря активным распродажам на рынке.

Причины перекупленности и перепроданности

В большинстве случаев суть этих проблем заключается в излишней эмоциональности инвесторов и неумении трезво оценивать ситуацию. Получается, что трейдеры приобретают актив не потому, что он недооценен, а потому что так делают все.

Фактически спрос стимулируется за счет стадного инстинкта. На большие распродажи оказываются влияние существенные новости финансовых регуляторов, публикация плохой отчетности. Инвесторы могут слишком резко среагировать на новую информацию. Здесь главное не поддаваться панике и доверять только количественным показателям, оценивать их через призму динамики.

Как распознать

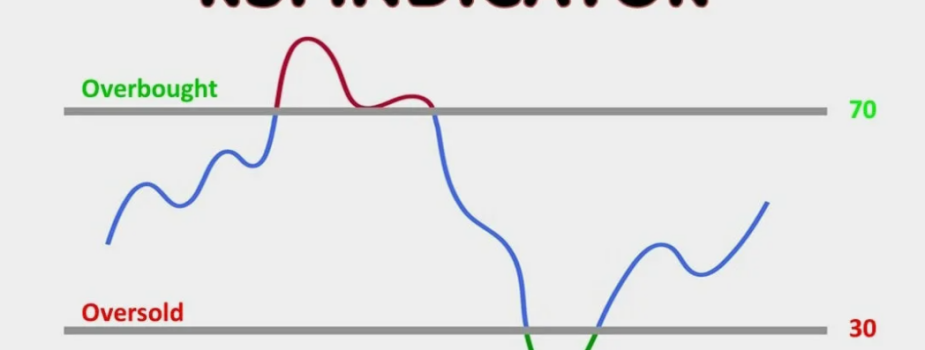

Для определения перекупленности и перепроданности на графике можно использовать традиционные торговые индикаторы. Самым популярным и простым в применении и интерпретации является Relative strength index (RSI) или Индекс относительной силы. Его величина варьируется между 0 и 100 % и отражает силу тренда. Считается, что если величина менее 30 %, то мы имеем дело с перепроданностью, а если более 70 % — с перекупленностью.

Также широко распространен индикатор Average Directional Movement Index (ADX) или Индекс среднего направленного движения. Индикатор состоит из трех отдельных линий:

- линия силы бычьего (восходящего) тренда;

- линия силы медвежьего (нисходящего) тренда;

- линия дельты (разница между двумя предыдущими).

В общем и целом считается, что входить на рынок стоит только при величине дельты выше 20. Присутствуют более тонкие настройки и методики, показатель не является тривиальным.

Что такое перегрев рынка

Перегрев рынка случается при перекупленности или перепроданности конкретного актива. Под этим понятием подразумевают аномальную стоимость актива из-за слишком высокого спроса или предложения. Считается, что ситуация совершенно неоправданная, поэтому стоит ожидать скорого разворота тренда.

Важно понимать, что никто не гарантирует немедленное снижение стоимости ценной бумаги после входа в зону перекупленности, равно как и переход к восходящему тренду после попадания в область перепроданности.

Динамика цены актива зависит от того, насколько быстро большинство инвесторов поймет ситуацию правильно и обнаружит нелогичность дальнейших действий в том же направлении. Решающую роль в этом случае играют сделки институциональных игроков.

Как работать с перекупленностью и перепроданностью

Если отталкиваться от индикатора RSI, то продавать актив стоит после входа в зону перекупленности, которая начинается при достижении отметки в 70%. Считается, что вскоре начнется нисходящая тенденция.

По такой же схеме можно действовать при перепроданности: индекс RSI стал выше 20 %, значит наметилась возможность выгодно приобрести растущую ценную бумагу. Если работать с индикатором ADX, то следует уходить с рынка (продавать актив) при величине менее 20, и наоборот покупать ценную бумагу при росте показателя свыше 20 ед. Не стоит пренебрегать и другими индикаторами и показателями. Наибольшую эффективность показывают те инвесторы, которые добились идеального сочетания нескольких торговых индексов.

Волны Вульфа: описание паттерна, применение в торговле

Читать обзор

Волны Вульфа: описание паттерна, применение в торговле

Читать обзор

Описание индикатора Filter Trend

Читать обзор

Описание индикатора Filter Trend

Читать обзор

Что такое торговый план в трейдинге и как его составить

Читать обзор

Что такое торговый план в трейдинге и как его составить

Читать обзор

Канал Кельтнера: определение, правила расчета и торговли

Читать обзор

Канал Кельтнера: определение, правила расчета и торговли

Читать обзор

Свечной паттерн Бычья Харами: определение, критерии, правила торговли

Читать обзор

Свечной паттерн Бычья Харами: определение, критерии, правила торговли

Читать обзор

Индекс Армса: определение, формула расчета и применение

Читать обзор

Индекс Армса: определение, формула расчета и применение

Читать обзор

Индикатор Half Trend: понятие, применение в торговле

Читать обзор

Индикатор Half Trend: понятие, применение в торговле

Читать обзор

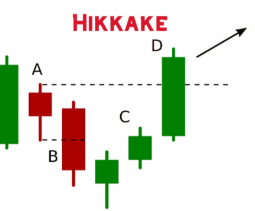

Паттерн Hikkake: описание, характеристики, правила торговли

Читать обзор

Паттерн Hikkake: описание, характеристики, правила торговли

Читать обзор